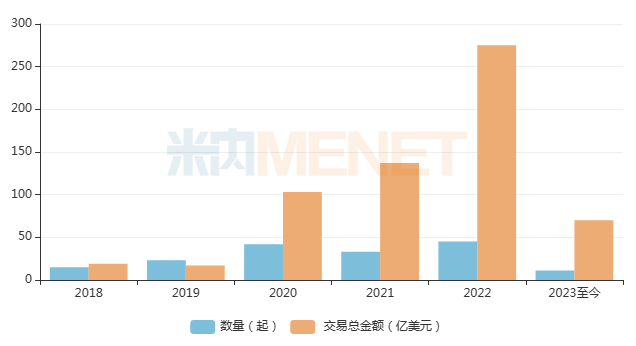

伴隨系列指導(dǎo)政策的驅(qū)動,國產(chǎn)創(chuàng)新藥研發(fā)與生產(chǎn)提速明顯,內(nèi)卷的賽道倒逼中國創(chuàng)新企業(yè)頻繁出海。據(jù)不完全統(tǒng)計,2020-2022年間達(dá)成的License-out交易均超過30起,其中2022年超過40起,創(chuàng)近年新高,交易總額合計超270億美元;科倫藥業(yè)、百濟(jì)神州、康方生物等龍頭藥企不斷刷新交易記錄,國產(chǎn)1類新藥成主力選手......License-out日趨火熱,解決產(chǎn)品同質(zhì)化、創(chuàng)新差異化、海外監(jiān)管規(guī)范化等問題,將成為創(chuàng)新藥企業(yè)打贏出海攻堅戰(zhàn)的關(guān)鍵。

$270億交易總額創(chuàng)新高,創(chuàng)新出海步入密集期

自2015年開啟藥政改革以來,國內(nèi)創(chuàng)新藥研發(fā)能力快速提升,藥物創(chuàng)新性和研發(fā)效率的優(yōu)勢逐漸得到國外制藥巨頭認(rèn)可,越來越多創(chuàng)新藥企業(yè)瞄準(zhǔn)海外授權(quán)(License-out)賽道。

在此背景下,隨著國內(nèi)Biotech不斷崛起,License-out項目數(shù)量激增,交易金額也不斷創(chuàng)造新高。據(jù)不完全統(tǒng)計,我國在2022年創(chuàng)新藥License-out交易就發(fā)生了44起,披露的交易總金額為275.50億美元,是2021年的兩倍。2023年以來,國內(nèi)已發(fā)生11筆License-out交易,累計交易總金額超過70億美元......密集的出海交易在逐步驅(qū)散醫(yī)藥創(chuàng)新的寒氣。

近年來License-out交易情況

來源:公司公告、公開信息等,米內(nèi)網(wǎng)整理

三年“出海”交易近百起,科倫、百濟(jì)神州、康方......創(chuàng)新紀(jì)錄

2021年創(chuàng)新藥出海情況

注:標(biāo)紅為交易總金額超20億美元

來源:公司公告等,米內(nèi)網(wǎng)整理

2021年共有33個項目達(dá)成出海交易。從數(shù)量上看,百奧泰、綠葉制藥、百濟(jì)神州及開拓藥業(yè)均有2個及以上License-out項目。而值得關(guān)注的是,當(dāng)年的“銷冠”之爭甚為激烈。

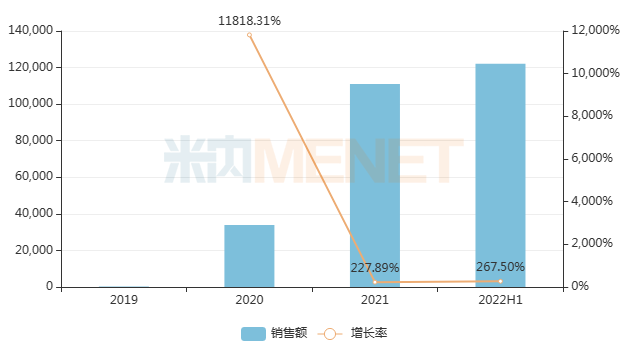

先是年初(1月),百濟(jì)神州與諾華就替雷利珠單抗達(dá)成合作授權(quán),首付款高達(dá)6.5億美元,總交易金額超過22億美元。米內(nèi)網(wǎng)數(shù)據(jù)顯示,該藥2022上半年在中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機(jī)構(gòu))終端銷售額超過12億元,同期相比增長267%,已超越2021年全年銷售額,市場放量明顯。

近年來中國公立醫(yī)療機(jī)構(gòu)終端替雷利珠單抗銷售趨勢(單位:萬元)

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局

隨后年中(8月),榮昌生物把其國產(chǎn)首款A(yù)DC藥物維迪西妥單抗授權(quán)給Seagen,以26億交易總金額打破了單筆License-out記錄,首付款拿到了2億美元。

再到年末(12月),百濟(jì)神州以29億美元的交易總額重新奪回“寶座”,將其在研的1類新藥歐司珀利單抗授權(quán)給諾華,并獲得3億美元的首付款。

2022年創(chuàng)新藥出海情況

注:標(biāo)紅為交易總金額超25億美元

來源:公司公告等,米內(nèi)網(wǎng)整理

2022年則有45個項目達(dá)成出海交易。從轉(zhuǎn)讓企業(yè)端看,科倫藥業(yè)、信達(dá)生物、君實生物、華東醫(yī)藥、石藥集團(tuán)、先聲藥業(yè)、康方生物、綠葉制藥等多家本土藥企上榜;受讓端也不乏默沙東、輝瑞、賽諾菲、阿斯利康、雅培、楊森制藥等知名跨國藥企。

值得一提的是,科倫藥業(yè)在2022年三次牽手默沙東,完成合計總金額超過100億美元的海外授權(quán)交易。其中,一項將7個ADC藥物一起“打包”給默沙東,首付款為1.75億美元,總金額為93億美元的交易,再度刷新國內(nèi)License-out總金額交易紀(jì)錄,產(chǎn)品潛力十足、前景可期。

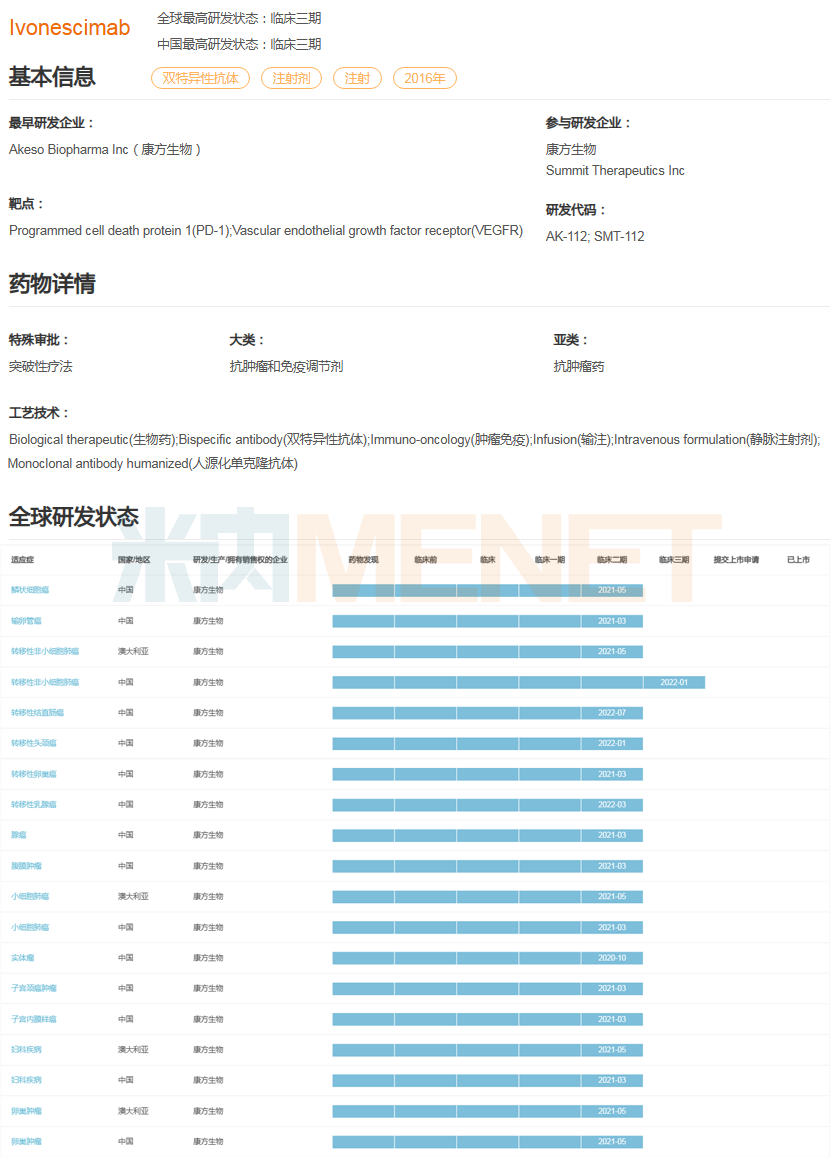

此外,康方生物將依沃西單抗(AK112)授權(quán)給Summit,并獲得首付款5億美元,交易總金額50億美元的出海報酬。米內(nèi)網(wǎng)數(shù)據(jù)顯示,該產(chǎn)品是一款潛在的全球首創(chuàng)雙特異性抗體,可同時阻斷PD-1和VEGF通路,在同靶點組合中為全球研發(fā)進(jìn)度最快的藥物,目前已進(jìn)入Ⅲ期臨床。

依沃西單抗(AK112)全球研發(fā)進(jìn)度(Ⅱ期臨床及以上)

來源:米內(nèi)網(wǎng)全球藥物研發(fā)數(shù)據(jù)庫

2023年至今創(chuàng)新藥出海情況

注:標(biāo)紅為交易總金額超11億美元

來源:公司公告等,米內(nèi)網(wǎng)整理

2023年至今已有11個項目達(dá)成出海交易,累計首付款超5.47億美元,總交易額超70億美元,單筆交易超11億美元的管線有3個,分別是藥明生物的4款TCE雙抗/多抗、和黃醫(yī)藥的呋喹替尼以及樂普生物的CMG901。

其中,呋喹替尼是和黃醫(yī)藥首個商業(yè)化的1類新藥,于2018年9月獲NMPA批準(zhǔn)上市,用于治療轉(zhuǎn)移性結(jié)直腸癌。米內(nèi)網(wǎng)數(shù)據(jù)顯示,該藥2020-2021年在中國公立醫(yī)療機(jī)構(gòu)終端銷售增速均達(dá)三位數(shù),2022上半年銷售額接近3億元,比去年同期增長約81%。此次,和黃醫(yī)藥與武田制藥達(dá)成的海外授權(quán)合作,將進(jìn)一步推進(jìn)呋喹替尼在全球范圍的開發(fā)、生產(chǎn)及商業(yè)化。

呋喹替尼膠囊項目進(jìn)度

來源:米內(nèi)網(wǎng)項目進(jìn)度數(shù)據(jù)庫

此外,在過去的二月,石藥集團(tuán)、恒瑞醫(yī)藥、和鉑醫(yī)藥等也接連發(fā)布了License-out公告,進(jìn)一步掀起今年出海的熱潮。

內(nèi)卷倒逼創(chuàng)新出海,五大要點成破局關(guān)鍵

“走自己的路,讓別人無路可走”,這便是近年來中國創(chuàng)新藥內(nèi)卷的縮影。

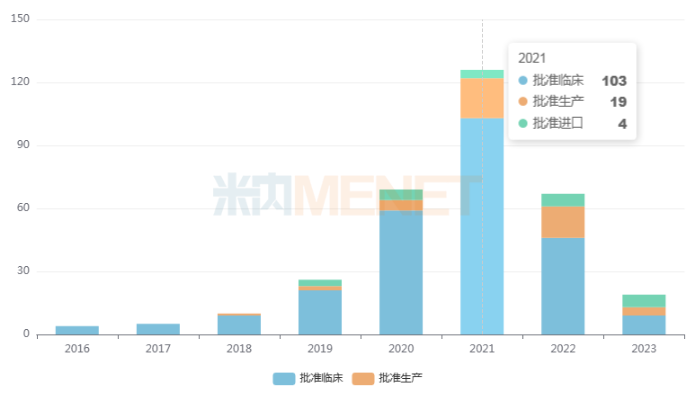

隨著資金的快速涌入和人才紅利的爆發(fā),同質(zhì)化競爭與日俱增,最典型的就是靶向PD-1生物藥,上市和在研產(chǎn)品過百項,產(chǎn)品售價也從幾十萬元/年迅速下降到約三萬元/年,市場空間直接縮水近10倍;疊加《以臨床價值為導(dǎo)向的抗腫瘤藥物臨床研發(fā)指導(dǎo)原則》、《新藥獲益-風(fēng)險評估技術(shù)指導(dǎo)原則》等重磅指導(dǎo)原則的出臺,進(jìn)一步加大同質(zhì)化產(chǎn)品的臨床開發(fā)和上市難度,中國創(chuàng)新藥企業(yè)不得不倒逼“出海”,謀求新出路。

近年來靶向PD-1生物藥受理號批準(zhǔn)情況

來源:米內(nèi)網(wǎng)中國申報進(jìn)度(MED)數(shù)據(jù)庫

目前國產(chǎn)創(chuàng)新藥企業(yè)出海模式主要有三種:一是自主出海,即中國藥企自主在海外開展臨床試驗和自建銷售團(tuán)隊,比如百濟(jì)神州的BTK抑制劑澤布替尼,但是自主出海對資金和團(tuán)隊要求非常高,成功者屈指可數(shù);二是借“船”出海,主要形式是License-out、專利授權(quán),即藥企將自身的產(chǎn)品或技術(shù)平臺的部分或全部權(quán)益售讓給海外藥企,借助海外藥企的經(jīng)驗或渠道實現(xiàn)新藥產(chǎn)品和技術(shù)平臺的出海;三是聯(lián)手出海,即中國藥企和海外藥企聯(lián)合開發(fā),分擔(dān)成本和收益。這是一種折中的形式,主要通過找到當(dāng)?shù)啬撤矫姹容^成熟的企業(yè),實現(xiàn)收購、兼并。

面對上述三種主流的出海方式,創(chuàng)新藥企該把握哪些要點,才能更從容地打贏出海攻堅戰(zhàn)?筆者認(rèn)為需重點關(guān)注以下五個方面:

一、合作方選擇的問題,國內(nèi)藥企不僅要向錢看,更要留意對方企業(yè)的動向。像今年2月,渤健單方面終止與諾誠健華就BTK抑制劑奧布替尼的全球開發(fā)和商業(yè)化達(dá)成的合作協(xié)議。究其原因,業(yè)內(nèi)人士猜測,渤健此前由于阿杜那單抗的失敗,急需可以變現(xiàn)且能挽回口碑的產(chǎn)品,但奧布替尼臨床試驗并不順利,及早脫身也是合理的選擇。

二、同質(zhì)化的問題,在熱門的靶點上,我國企業(yè)能憑借效率和人才紅利加速進(jìn)場,把創(chuàng)新藥打成白菜價,給患者和醫(yī)保減輕負(fù)擔(dān)。與此同時,這樣也會造成嚴(yán)重的資源浪費(fèi),企業(yè)的創(chuàng)新藥收入不盡如人意,白白投入了大量的時間及精力。

三、差異化創(chuàng)新的問題,作為后來者,我國企業(yè)想要在創(chuàng)新方面取得突破,發(fā)掘新靶點固然是一種思路,但也應(yīng)關(guān)注舊靶點的新發(fā)展,通過不同的技術(shù)路線,實現(xiàn)創(chuàng)新的彎道超車。

四、海外監(jiān)管的問題,目前來看,我國藥品評價體系仍處在不斷完善階段,由于一些歷史原因,海外監(jiān)管機(jī)構(gòu)對于我國的試驗數(shù)據(jù)接受度不高。因此,對于本土藥企而言,創(chuàng)新藥想要順利出海,應(yīng)與海外監(jiān)管機(jī)構(gòu)保持溝通,減少信息不對稱,并保證在研藥物試驗數(shù)據(jù)的真實性及完整性。

五、滿足臨床需求的問題,事實上,基本所有新藥的開發(fā)邏輯都一樣,不僅要療效好、夠安全、上市早,更重要是解決“未滿足的臨床需求”,因此,企業(yè)在產(chǎn)品立項時就需要充分考慮這一問題。

結(jié)語

經(jīng)過多年的耐心耕耘與沉淀,國內(nèi)創(chuàng)新藥出海逐步成為醫(yī)藥板塊交易的主旋律,也是未來發(fā)展的必經(jīng)之路。探索高質(zhì)量的對外輸出管線,提高研發(fā)能力,實質(zhì)性地參與全球醫(yī)藥市場的競爭,未來將有更多的本土創(chuàng)新藥走出國門,我們拭目以待!

來源:米內(nèi)網(wǎng)數(shù)據(jù)庫、公司公告等

注:米內(nèi)網(wǎng)《中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局》,統(tǒng)計范圍是:中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院,不含民營醫(yī)院、私人診所、村衛(wèi)生室;上述銷售額以產(chǎn)品在終端的平均零售價計算。數(shù)據(jù)統(tǒng)計截至3月17日,如有疏漏,歡迎指正!