降壓藥是國家集采的重點對象,每一批集采皆少不了其身影。第八批集采納入的5個降壓藥,在2021年中國公立醫(yī)療機構終端銷售規(guī)模合計超過113億元,華海、揚子江各有2個過評品種在列。

前六批化藥集采已將25個降壓藥納入,助推超500億降壓藥市場大洗牌,苯磺酸氨氯地平片、纈沙坦等明星降壓藥市場已腰斬,新晉降壓“一哥”硝苯地平控釋片市場承壓。

01、5個降壓藥進第八批集采,華海、揚子江備戰(zhàn)

3月2日,上海陽光醫(yī)藥采購網(wǎng)掛出第八批國家藥品集采采購文件,將40個藥品納入集采范圍,計劃于3月29日在海南省陵水縣開標。

作為國家集采重點對象,高血壓用藥此次有5個品種被納入,包括非洛地平緩釋控釋劑型、呋塞米注射劑、氯沙坦氫氯噻嗪口服常釋劑型、托拉塞米注射劑、左氨氯地平口服常釋劑型。同時,這也是降壓注射劑首次被納入集采。

第八批集采高血壓用藥

數(shù)據(jù)顯示,5個品種2021年在中國公立醫(yī)療機構終端的銷售規(guī)模合計超過113億元。其中,3個品種的銷售額超過15億元,左氨氯地平口服常釋劑型以超59億元銷售額領跑,非洛地平緩釋控釋劑型銷售額超過27億元,氯沙坦氫氯噻嗪口服常釋劑型銷售額超過16億元。

從競爭格局上看,呋塞米注射劑、托拉塞米注射劑這2款注射劑競爭最激烈,符合條件企業(yè)數(shù)均達到11家;非洛地平緩釋控釋劑型符合條件企業(yè)數(shù)有9家,競爭壓力亦不??;氯沙坦氫氯噻嗪口服常釋劑型、左氨氯地平口服常釋劑型符合條件企業(yè)數(shù)均有6家,競爭格局較好。

第八批集采5個降壓藥符合條件企業(yè)

從過評企業(yè)上看,華海藥業(yè)、揚子江藥業(yè)涉及的過評品種數(shù)量均有2個,立方制藥、一品紅、石四藥集團、樂普藥業(yè)、新時代藥業(yè)、常州四藥、福元醫(yī)藥等多家企業(yè)各有一個品種涉及。

在前六批化藥集采中,華海藥業(yè)是高血壓用藥中選品種數(shù)量最多的企業(yè),此次入選的非洛地平緩釋片、氯沙坦鉀氫氯噻嗪片均是以新注冊分類批產并視同過評,市場份額尚空白。

揚子江藥業(yè)入選的品種有托拉塞米注射液、苯磺酸左旋氨氯地平片。其中,托拉塞米注射液于2022年11月30日獲批上市,市場份額尚空白;苯磺酸左旋氨氯地平片已于2010年獲批上市,2021年在中國公立醫(yī)療機構終端市場份額為5.74%。

02、550億市場大洗牌,25個降壓藥已集采

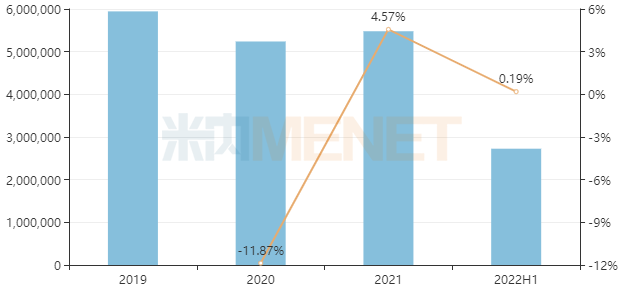

數(shù)據(jù)顯示,近年來高血壓用藥在中國公立醫(yī)療機構終端銷售規(guī)模維持在500億元以上,2021年銷售規(guī)模接近550億元,同比增長4.57%;2022上半年銷售規(guī)模超過270億元,同比增長0.19%,其中鈣通道阻滯劑市場份額高達40.45%、高血壓復方制劑占據(jù)22.64%。

中國公立醫(yī)療機構終端高血壓用藥銷售情況(單位:萬元)

高血壓用藥產品TOP10中,硝苯地平控釋片、苯磺酸左氨氯地平片、琥珀酸美托洛爾緩釋片依次位列前三;2022上半年5個產品銷售額超過10億元,“一哥”硝苯地平控釋片銷售額超過30億元。從銷售額增速來看,5個產品漲逾10%,沙庫巴曲纈沙坦鈉片漲幅達21.60%。

值得一提的是,TOP10產品中除了沙庫巴曲纈沙坦鈉片,其余9個已被納入/擬納入集采。

2022H1中國公立醫(yī)療機構終端高血壓用藥產品TOP10

高血壓用藥品牌TOP10中,阿斯利康、諾華各有2個品牌上榜,拜耳的硝苯地平控釋片再次蟬聯(lián)榜首,阿斯利康的琥珀酸美托洛爾緩釋片位列第二,諾華的沙庫巴曲纈沙坦鈉片位列第三;國產品牌有4個,其中施慧達的苯磺酸左氨氯地平片位列第四,石藥歐意的馬來酸左氨氯地平片位列第七。

2022H1中國公立醫(yī)療機構終端高血壓用藥品牌TOP10

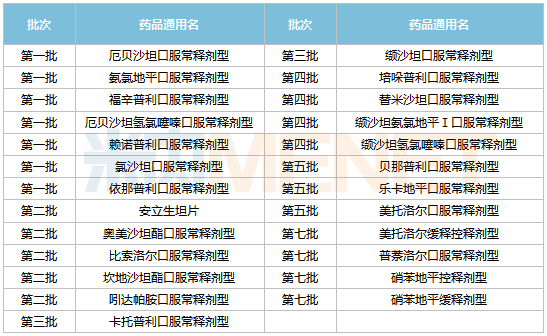

已落地執(zhí)行的六批化藥集采中,高血壓用藥分別有7個、5個、2個、4個、3個、4個品種被納入,合計25個品種。其中,腎素-血管緊張素系統(tǒng)抑制劑(ACEI、ARB)首當其沖,累計12個品種被納入集采;其次為鈣通道阻滯劑、β-受體阻滯劑,均有4個品種被納入集采。

高血壓用藥國家集采情況

03、2大50億品種腰斬,66億大品種承壓

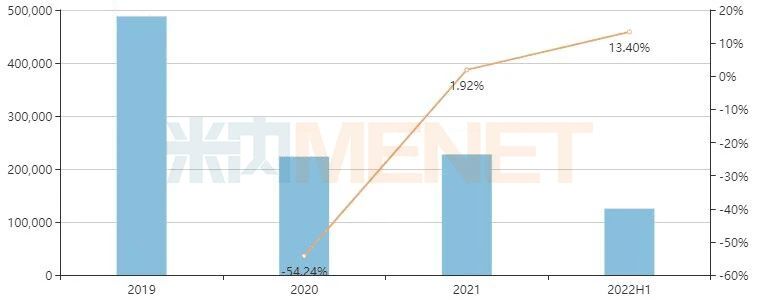

苯磺酸氨氯地平片曾為“降壓”一哥,2018年在中國公立醫(yī)療機構終端銷售額超過49億元,也是在這一年,氨氯地平口服常釋劑型被納入第一批集采。隨著4+7試點與擴圍在2019年相繼執(zhí)行,苯磺酸氨氯地平片市場遭遇滑鐵盧,2019年、2020年銷售額分別同比下滑0.87%、54.24%;經過兩年的適應,該品種市場呈現(xiàn)恢復態(tài)勢,2021年銷售額同比增長1.92%,2022H1銷售額同比增長13.40%。

中國公立醫(yī)療機構終端苯磺酸氨氯地平片銷售情況(單位:萬元)

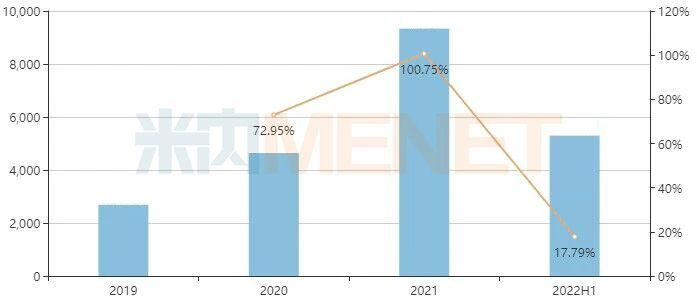

安立生坦片最早于2016年在中國獲批上市,前期市場銷量一直慘淡,2018年豪森藥業(yè)拿下該品種國內首仿,2020年被納入第二批集采,執(zhí)行時間為2020年5月。2020年、2021年安立生坦片在中國公立醫(yī)療機構終端銷售額分別同比增長72.95%、100.75%,2022年全年銷售額有望突破1億元。作為中選企業(yè)之一,豪森藥業(yè)市場份額從2019年的11.91%上升至2022上半年的48.97%。

中國公立醫(yī)療機構終端安立生坦片銷售情況(單位:萬元)

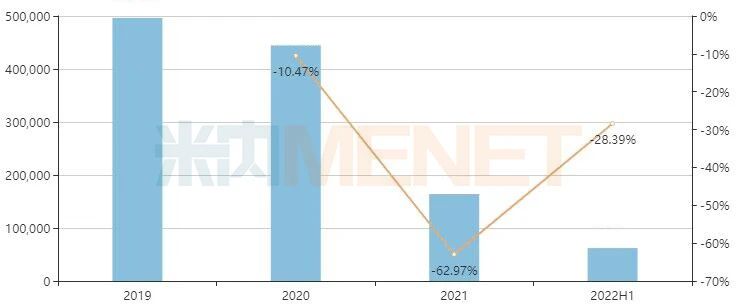

纈沙坦是臨床常用的降壓藥,集采前市場持續(xù)擴容,在中國公立醫(yī)療機構終端銷售峰值為2019年的接近50億元。2020年該品種被納入第三批集采并于當年11月執(zhí)行,市場迎來連續(xù)下挫,2020年首次下滑10.47%,2021年、2022上半年分別下滑62.97%、28.39%。

天大藥業(yè)、華潤賽科藥業(yè)、華海藥業(yè)等中選企業(yè)市場份額顯著提升,第一順位中選企業(yè)天大藥業(yè)市場份額從2019年的0.51%上升至2022上半年的13.42%。

中國公立醫(yī)療機構終端纈沙坦銷售情況(單位:萬元)

硝苯地平控釋片曾是降壓藥市場的“千年老二”,近年來該產品市場突飛猛進,2019年在中國公立醫(yī)療機構終端銷售額突破50億元,新晉降壓“一哥”,2021年銷售額更是超過66億元,穩(wěn)穩(wěn)守住冠軍寶座。然而,硝苯地平控釋片已被納入第七批集采,于2022年11月落地執(zhí)行,且2022上半年其已出現(xiàn)8.36%的下滑,市場走勢不容樂觀。

中國公立醫(yī)療機構終端硝苯地平控釋片銷售情況(單位:萬元)

總體上看,受集采降價影響,降壓藥大品種銷售額普遍出現(xiàn)大幅度下滑,降壓復方制劑則相對堅挺,還有部分同通用名不同劑型藥品、同類別降壓藥品存在“擠兌”現(xiàn)象。