抗菌藥是臨床常用藥,也是國采的重點對象。第八批集采擬納入14個全身用抗細菌藥,2021年在中國公立醫(yī)療機構(gòu)終端銷售規(guī)模合計超過295億元,頭孢類市場再受沖擊。華北制藥、倍特藥業(yè)、科倫、齊魯、石藥等12家企業(yè)均有3個及以上的品種在列。系列政策下,全身用抗細菌藥千億市場或持續(xù)承壓。

295億市場生變!第八批集采擬納入14個抗菌藥

日前,第八批集采啟動報量工作。根據(jù)網(wǎng)傳文件,41個品種擬納入第八批集采,其中有17個為全身用抗感染藥物。從細分亞類看,17個品種中有14個為全身用抗細菌藥。

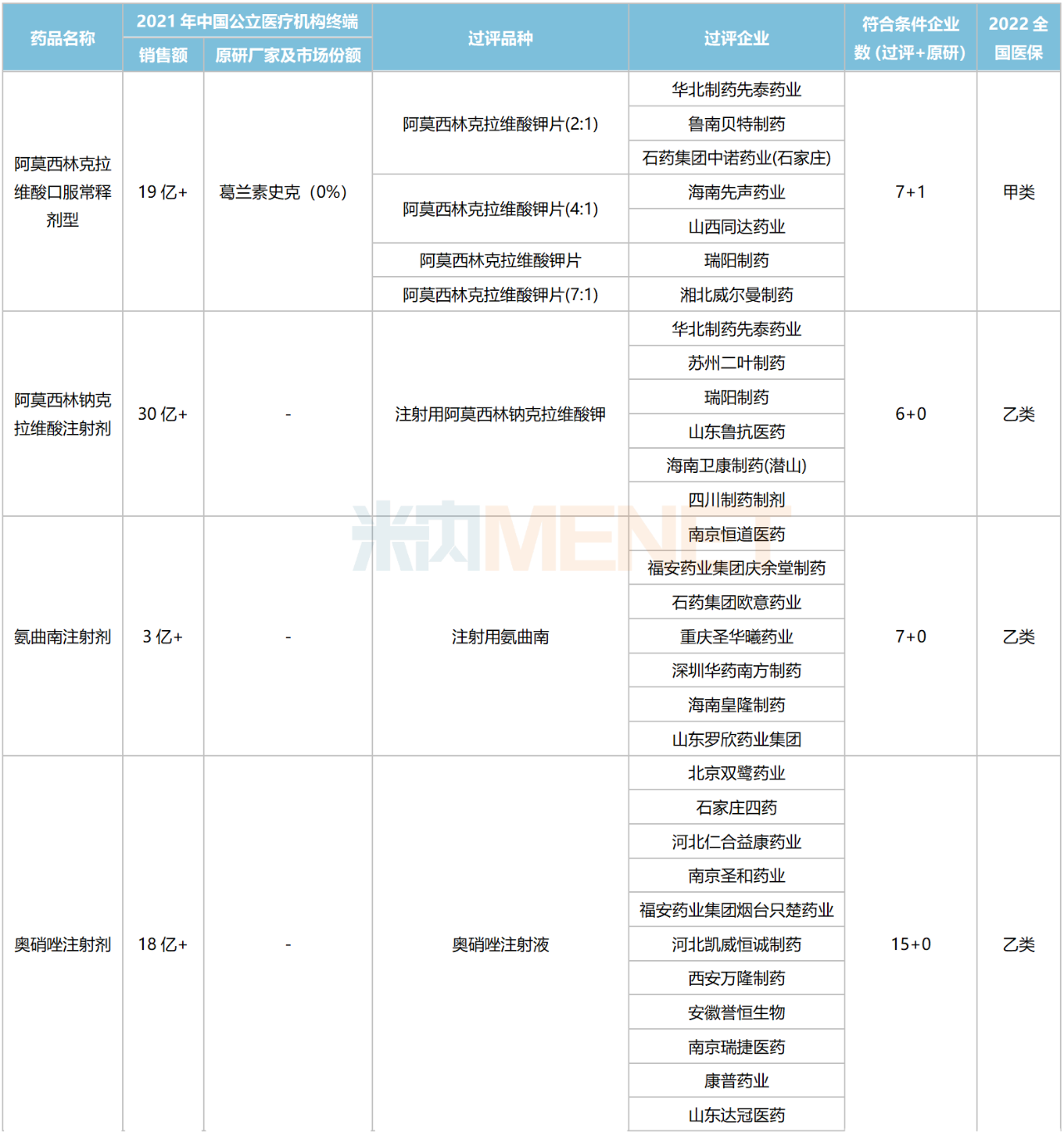

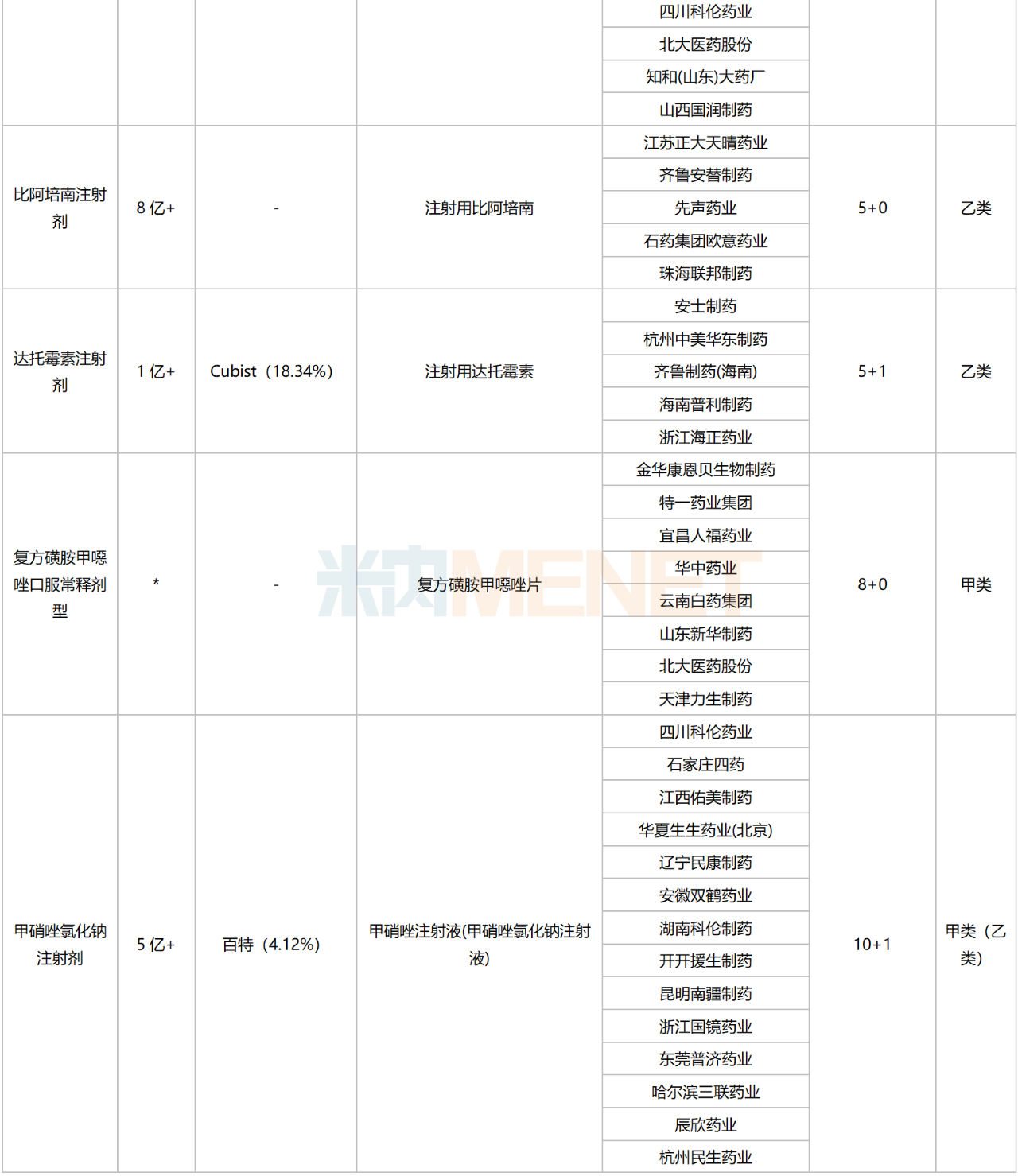

擬納入第八批集采的抗菌藥

注:銷售額以通用名藥品計,不分規(guī)格,低于1億元用*代表

來源:米內(nèi)網(wǎng)綜合數(shù)據(jù)庫

米內(nèi)網(wǎng)數(shù)據(jù)顯示,14個品種2021年在中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機構(gòu))終端的銷售規(guī)模合計超過295億元,其中有8個品種銷售額超過10億元,哌拉西林他唑巴坦注射劑以83億元+領(lǐng)跑,頭孢哌酮舒巴坦注射劑銷售額接近70億元。

除了頭孢地尼顆粒及注射用頭孢地嗪鈉,其余12個品種均已納入2022版國家醫(yī)保目錄,集采降價后有望節(jié)約醫(yī)?;穑瑸楦嗟膭?chuàng)新藥騰出空間。

從競爭格局來看,奧硝唑注射劑、甲硝唑氯化鈉注射劑、頭孢噻肟注射劑、頭孢哌酮舒巴坦注射劑、頭孢西丁注射劑5個品種競爭激烈,符合條件企業(yè)數(shù)均超過10家;比阿培南注射劑、頭孢地尼顆粒符合條件企業(yè)數(shù)均有5家,競爭格局良好。

從過評企業(yè)來看,華北制藥涉及的過評品種數(shù)量最多,達6個,科倫藥業(yè)、齊魯制藥、瑞陽制藥以4個品種并列第二,北大醫(yī)藥、倍特藥業(yè)、復(fù)星醫(yī)藥、華潤醫(yī)藥、魯抗醫(yī)藥、信立泰、石藥集團、福安藥業(yè)8家企業(yè)均有3個品種在列。

頭孢類產(chǎn)品首當其沖,三大百億市場波瀾再起

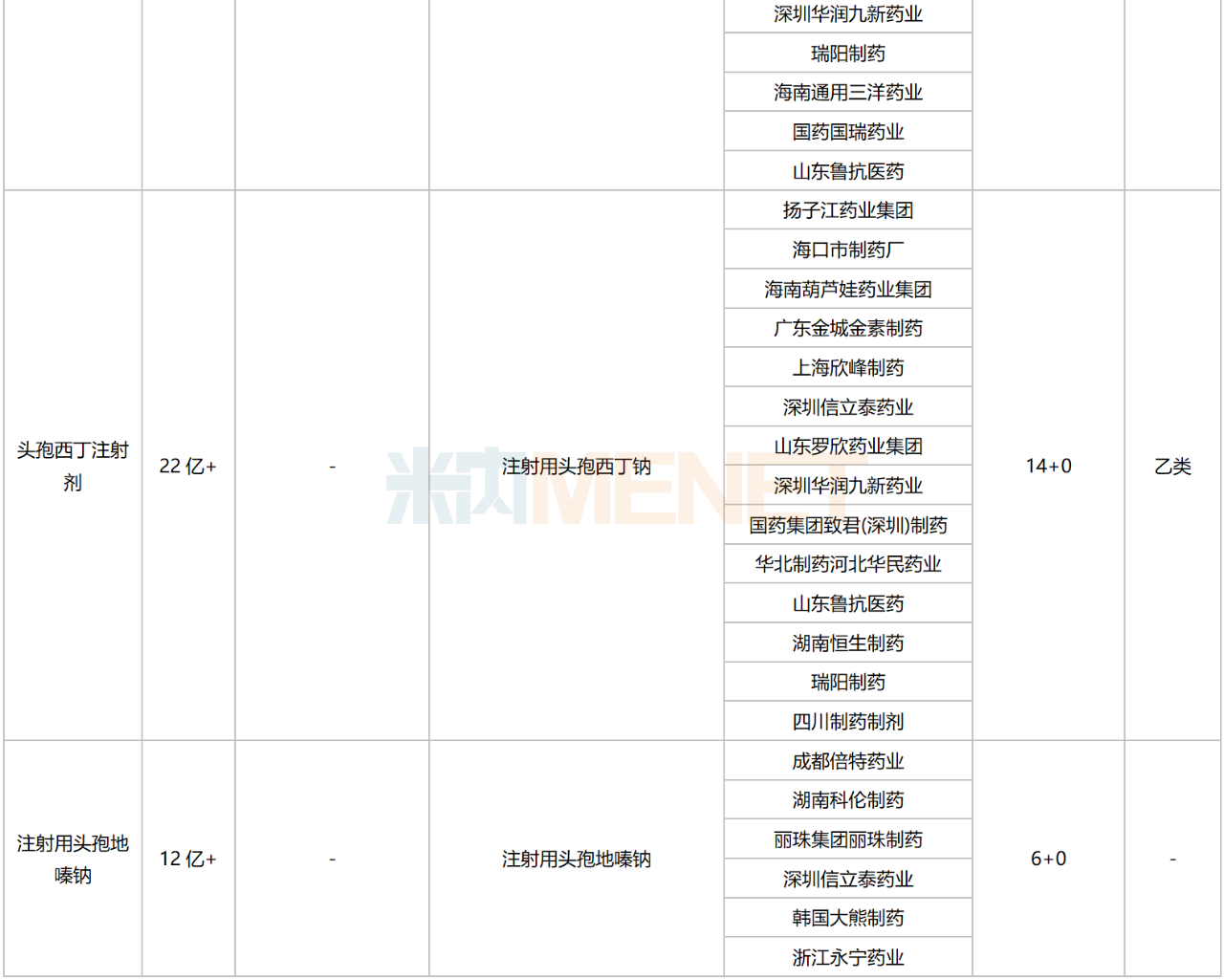

14個品種涵蓋6個治療小類,集中在頭孢類、青霉素類/β-內(nèi)酰胺類及其他抗菌藥,分別有5個、3個、3個品種在列。

14個抗菌藥治療小類分布

米內(nèi)網(wǎng)數(shù)據(jù)顯示,2021年在中國公立醫(yī)療機構(gòu)終端全身用抗細菌藥小類競爭格局中,頭孢類穩(wěn)居首位(500億+),青霉素類/β-內(nèi)酰胺類(200億+)、其他抗菌藥(100億+)排位第二及第三。

目前已有21個頭孢類抗菌藥納入/擬納入國采,其中4+7及擴圍集采1個,第二批集采2個,第三批集采2個,第四批集采1個,第五批集采4個,第七批集采6個,第八批集采5個。

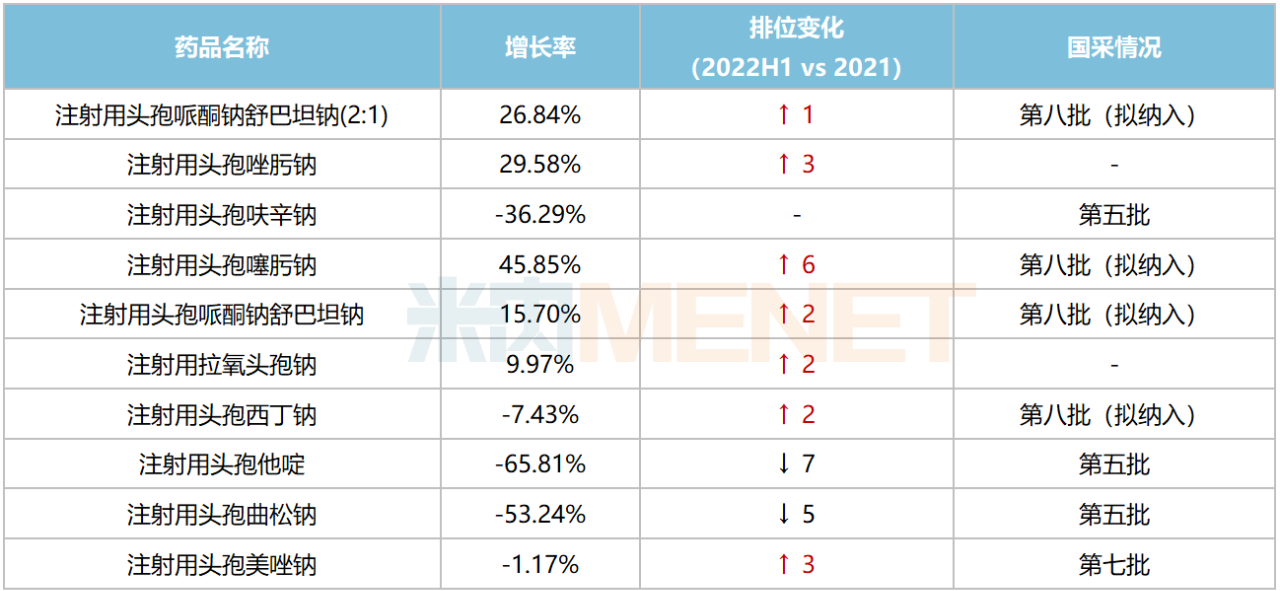

2022H1中國公立醫(yī)療機構(gòu)終端頭孢類抗菌藥TOP10產(chǎn)品

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構(gòu)藥品終端競爭格局

從2022H1中國公立醫(yī)療機構(gòu)終端頭孢類抗菌藥TOP10產(chǎn)品看,除了注射用頭孢唑肟鈉、注射用拉氧頭孢鈉,其余8個產(chǎn)品已被納入/擬納入國采,其中被納入第五批集采的注射用頭孢呋辛鈉、注射用頭孢他啶、注射用頭孢曲松鈉銷售額均出現(xiàn)下滑,排位不變或下滑。

目前納入國采且已執(zhí)行的青霉素類/β-內(nèi)酰胺類抗菌藥數(shù)量不多,受到集采降價的影響還不明顯,但在第八批集采中,阿莫西林克拉維酸口服常釋劑型(19億+)、阿莫西林鈉克拉維酸注射劑(30億+)、哌拉西林他唑巴坦注射劑(83億+)三個大品種擬被納入,青霉素類/β-內(nèi)酰胺類抗菌藥市場即將迎來大洗牌。

大品種蓄勢待發(fā),抗菌藥千億市場或持續(xù)承壓

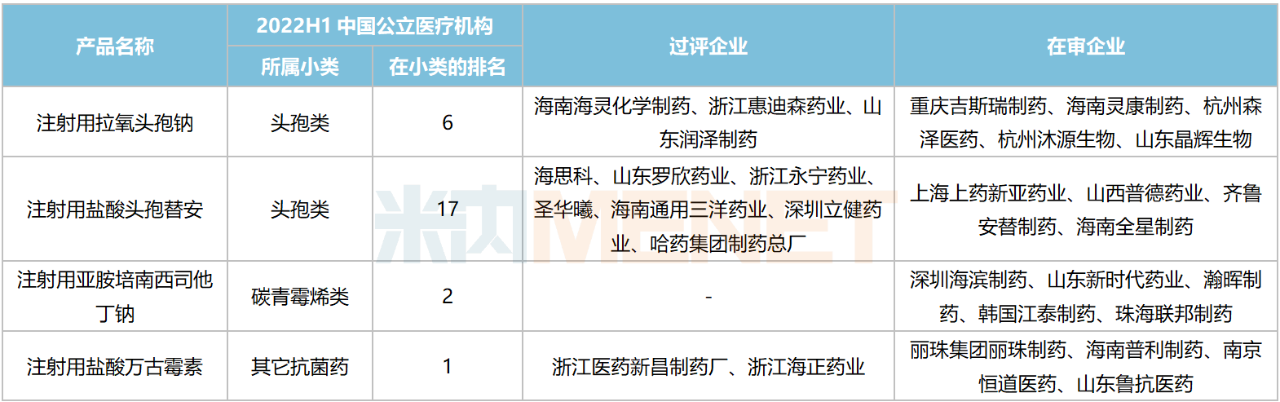

2021年中國公立醫(yī)療機構(gòu)終端銷售額超過10億元且暫未納入國采的抗菌藥中,注射用拉氧頭孢鈉(23億+)、注射用鹽酸頭孢替安(10億+)、注射用鹽酸萬古霉素(19億+)均已有企業(yè)過評。

部分年銷超10億元且暫未納入國采的抗菌藥

來源:米內(nèi)網(wǎng)綜合數(shù)據(jù)庫

注射用鹽酸頭孢替安已滿足國采門檻,目前已有海思科、羅欣藥業(yè)、永寧藥業(yè)、圣華曦等7家企業(yè)過評,此外4家企業(yè)的產(chǎn)品在審;注射用拉氧頭孢鈉過評企業(yè)數(shù)已達3家,此外5家企業(yè)的產(chǎn)品在審;含原研廠家在內(nèi),注射用鹽酸萬古霉素符合國采條件企業(yè)數(shù)已達3家,此外4家企業(yè)的產(chǎn)品在審。

近年來中國公立醫(yī)療機構(gòu)終端全身用抗細菌藥銷售情況(單位:萬元)

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構(gòu)藥品終端競爭格局

抗菌藥是臨床中較為常用的一類藥物。米內(nèi)網(wǎng)數(shù)據(jù)顯示,近年來中國公立醫(yī)療機構(gòu)終端全身用抗細菌藥銷售規(guī)模維持在1100億元以上,但受限輸限抗、集采等政策影響,疊加疫情沖擊,全身用抗細菌藥市場有所波動。

目前已有50個抗菌藥納入/擬納入國采,多個超10億大品種大降價。相比于其他藥物,抗菌藥具有其臨床應(yīng)用及管理的特殊性,在第七批集采中,抗菌藥的約定采購量比例較其他藥品下降了10%~20%。

2022年11月,中華醫(yī)學(xué)會臨床藥學(xué)分會,中華醫(yī)學(xué)會細菌感染與耐藥防治分會聯(lián)合編寫的《醫(yī)療機構(gòu)抗菌藥物集中帶量采購管理專家共識》正式發(fā)布,旨在推動醫(yī)療機構(gòu)建立抗菌藥物集中帶量采購常態(tài)化、規(guī)范化、科學(xué)化的管理體系,在合理用藥的前提下,更好地落實抗菌藥物集采政策。

2022年10月,國家衛(wèi)健委等13部門聯(lián)合制定了《遏制微生物耐藥國家行動計劃(2022-2025年)》并對外發(fā)布,提到要聚焦微生物耐藥存在的突出問題,強化行業(yè)監(jiān)管,合理應(yīng)用抗微生物藥物。

在系列政策影響下,全身用抗細菌藥千億市場或持續(xù)承壓。

資料來源:米內(nèi)網(wǎng)數(shù)據(jù)庫等

注:米內(nèi)網(wǎng)《中國公立醫(yī)療機構(gòu)藥品終端競爭格局》,統(tǒng)計范圍是:中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院,不含民營醫(yī)院、私人診所、村衛(wèi)生室;上述銷售額以產(chǎn)品在終端的平均零售價計算。數(shù)據(jù)統(tǒng)計截至2月15日,如有疏漏,歡迎指正!