我國仿制藥一致性評(píng)價(jià)工作在2012年啟動(dòng),2016年出臺(tái)的289目錄標(biāo)志著進(jìn)入全力推進(jìn)階段……至今十年,越來越多細(xì)則落地,一致性評(píng)價(jià)工作已邁向成熟階段。截至2022年12月31日(按NMPA批準(zhǔn)日期統(tǒng)計(jì)),已通過一致性評(píng)價(jià)(含視同過評(píng))的受理號(hào)達(dá)5573個(gè),涉及藥品4013個(gè)(按產(chǎn)品名+企業(yè)統(tǒng)計(jì))。揚(yáng)子江藥業(yè)、齊魯制藥已過評(píng)產(chǎn)品數(shù)量超過了100個(gè),斷層式領(lǐng)先,正大制藥暫列TOP3,科倫藥業(yè)與石藥控股則在全力追趕。

圖1:近五年已通過一致性評(píng)價(jià)的受理號(hào)情況

來源:米內(nèi)網(wǎng)中國申報(bào)進(jìn)度(MED)數(shù)據(jù)庫

米內(nèi)網(wǎng)數(shù)據(jù)顯示,從近五年過評(píng)的受理號(hào)情況來看,2020年起每年均超過1000個(gè),2021年暫為峰值(超過2000個(gè))。從趨勢來看,按新分類視同過評(píng)的受理號(hào)越來越多,2022年的占比已超過53%,高端仿制藥已逐漸成為市場主力。一致性評(píng)價(jià)是優(yōu)勝劣汰的過程,只有高質(zhì)量的仿制藥才能最終贏得市場的肯定。

四大類藥物過評(píng)潮火熱,8個(gè)超10億產(chǎn)品受熱捧

表1:截至2022年已過評(píng)的產(chǎn)品分布TOP10大類

來源:米內(nèi)網(wǎng)中國申報(bào)進(jìn)度(MED)數(shù)據(jù)庫

已過評(píng)的全身用抗感染藥物主要集中在4個(gè)亞類,其中全身用抗細(xì)菌藥占了120個(gè)??苽愃帢I(yè)是該大類的過評(píng)領(lǐng)跑集團(tuán),已過評(píng)產(chǎn)品涉及全身用抗細(xì)菌藥24個(gè)、全身用抗病毒藥4個(gè)、全身用抗真菌藥3個(gè)。

已過評(píng)的神經(jīng)系統(tǒng)藥物主要集中在7個(gè)亞類,其中精神安定藥占了36個(gè)、精神興奮藥占了35個(gè)。人福醫(yī)藥是該大類的過評(píng)領(lǐng)跑集團(tuán),已過評(píng)產(chǎn)品涉及麻醉劑6個(gè)、止痛藥6個(gè)、精神安定藥3個(gè)、精神興奮藥3個(gè)、抗癲癇藥2個(gè)。

已過評(píng)的消化系統(tǒng)及代謝藥主要集中10個(gè)亞類,其中糖尿病用藥占了47個(gè)。正大制藥(含南京正大天晴制藥、正大天晴藥業(yè)集團(tuán)、江蘇正大清江制藥等)是該大類的過評(píng)領(lǐng)跑集團(tuán),已過評(píng)產(chǎn)品涉及糖尿病用藥7個(gè)、止吐藥和止惡心藥3個(gè)、治療與胃酸分泌相關(guān)疾病的藥物3個(gè)、維生素類2個(gè)、止瀉藥及腸道抗炎/抗感染藥2個(gè)。

已過評(píng)的心腦血管系統(tǒng)藥物主要集中在4個(gè)亞類,其中高血壓用藥占了75個(gè)。上海醫(yī)藥是該大類的過評(píng)領(lǐng)跑集團(tuán),已過評(píng)產(chǎn)品涉及高血壓用藥12個(gè)、心臟病治療用藥4個(gè)、血脂調(diào)節(jié)劑2個(gè)、腦血管治療用藥1個(gè)。

表2:截至2022年過評(píng)熱度最高的TOP10產(chǎn)品

注:銷售額低于1億元用*表示

來源:米內(nèi)網(wǎng)綜合數(shù)據(jù)庫

過評(píng)企業(yè)數(shù)量最多的TOP10產(chǎn)品有8個(gè)2021年在中國城市公立醫(yī)院、縣級(jí)公立醫(yī)院、城市社區(qū)中心及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機(jī)構(gòu))終端的銷售額超10億元。

苯磺酸氨氯地平片熱度最高,已有50家生產(chǎn)企業(yè)通過了一致性評(píng)價(jià),恒瑞、白云山、康緣藥業(yè)、宜昌東陽光、重慶藥友等國內(nèi)明星企業(yè)均有涉足。

值得注意的是,阿莫西林膠囊、鹽酸二甲雙胍片、注射用奧美拉唑鈉目前擁有批文的企業(yè)數(shù)量超過100家,但已過評(píng)的企業(yè)占比不到40%。隨著時(shí)間推移,越來越多省市對(duì)未過評(píng)產(chǎn)品采取撤網(wǎng)、停止采購等舉措,或?qū)⒂幸慌幤逢懤m(xù)被市場“淘汰”。

最新過評(píng)TOP10集團(tuán)出爐!揚(yáng)子江、齊魯斷層式領(lǐng)先

表3:截至2022年過評(píng)產(chǎn)品數(shù)量TOP10集團(tuán)

來源:米內(nèi)網(wǎng)中國申報(bào)進(jìn)度(MED)數(shù)據(jù)庫

揚(yáng)子江藥業(yè)首個(gè)過評(píng)產(chǎn)品在2018年獲批(馬來酸依那普利片),2020年起進(jìn)入過評(píng)井噴期,截至2022年年底共有128個(gè)產(chǎn)品過評(píng),為過評(píng)榜TOP1企業(yè)。過評(píng)產(chǎn)品分布在12個(gè)大類,其中全身用抗感染藥物最多占25個(gè),神經(jīng)系統(tǒng)藥物、抗腫瘤和免疫調(diào)節(jié)劑、消化系統(tǒng)及代謝藥、心腦血管系統(tǒng)藥物、呼吸系統(tǒng)用藥、肌肉-骨骼系統(tǒng)以及血液和造血系統(tǒng)藥物均有超過10個(gè)產(chǎn)品過評(píng)。

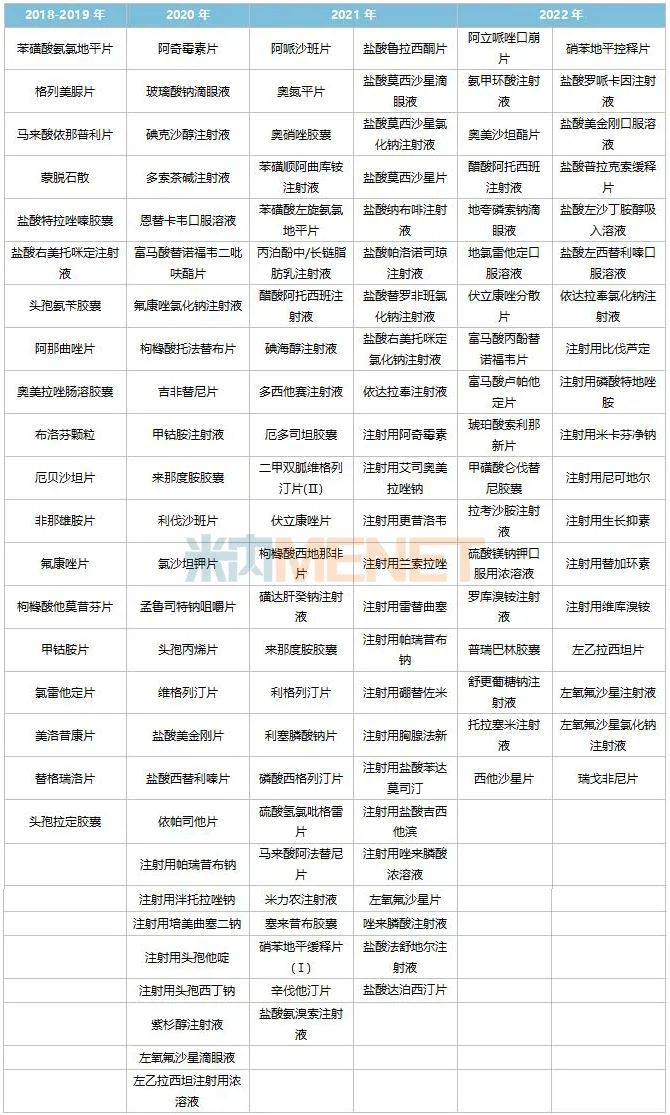

表4:揚(yáng)子江藥業(yè)已過評(píng)的產(chǎn)品情況

來源:米內(nèi)網(wǎng)中國申報(bào)進(jìn)度(MED)數(shù)據(jù)庫

揚(yáng)子江藥業(yè)目前已有30個(gè)產(chǎn)品拿下了首家過評(píng),涉及阿那曲唑片、奧美拉唑腸溶膠囊、奧硝唑膠囊、布洛芬顆粒、厄多司坦膠囊、恩替卡韋口服溶液、伏立康唑分散片、氟康唑氯化鈉注射液、富馬酸盧帕他定片、格列美脲片、枸櫞酸他莫昔芬片、甲鈷胺片、甲鈷胺注射液、利塞膦酸鈉片、馬來酸依那普利片、舒更葡糖鈉注射液、頭孢丙烯片、鹽酸特拉唑嗪膠囊、鹽酸右美托咪定注射液、依帕司他片、注射用雷替曲塞、注射用磷酸特地唑胺、注射用尼可地爾、注射用頭孢他啶、注射用頭孢西丁鈉、注射用維庫溴銨、紫杉醇注射液、左氧氟沙星滴眼液、左氧氟沙星注射液、瑞戈非尼片。

作為國內(nèi)藥企第一梯隊(duì)的揚(yáng)子江藥業(yè)不僅產(chǎn)品線豐富,研發(fā)實(shí)力也是行業(yè)前列,有100多個(gè)過評(píng)產(chǎn)品作為基石,集團(tuán)在國采之路如魚得水,從最早的4+7試點(diǎn)一路走到第七批,揚(yáng)子江藥業(yè)都積極參與,總中標(biāo)產(chǎn)品數(shù)量已達(dá)42個(gè)。

齊魯制藥的首個(gè)過評(píng)產(chǎn)品在2017年獲批(吉非替尼片),截至2022年年底共有116個(gè)產(chǎn)品過評(píng)。過評(píng)產(chǎn)品分布在11個(gè)大類,其中抗腫瘤和免疫調(diào)節(jié)劑占29個(gè)(注射用培美曲塞二鈉有2家子公司過評(píng)),全身用抗感染藥物占26個(gè),神經(jīng)系統(tǒng)藥物、消化系統(tǒng)及代謝藥各占10個(gè)以上。

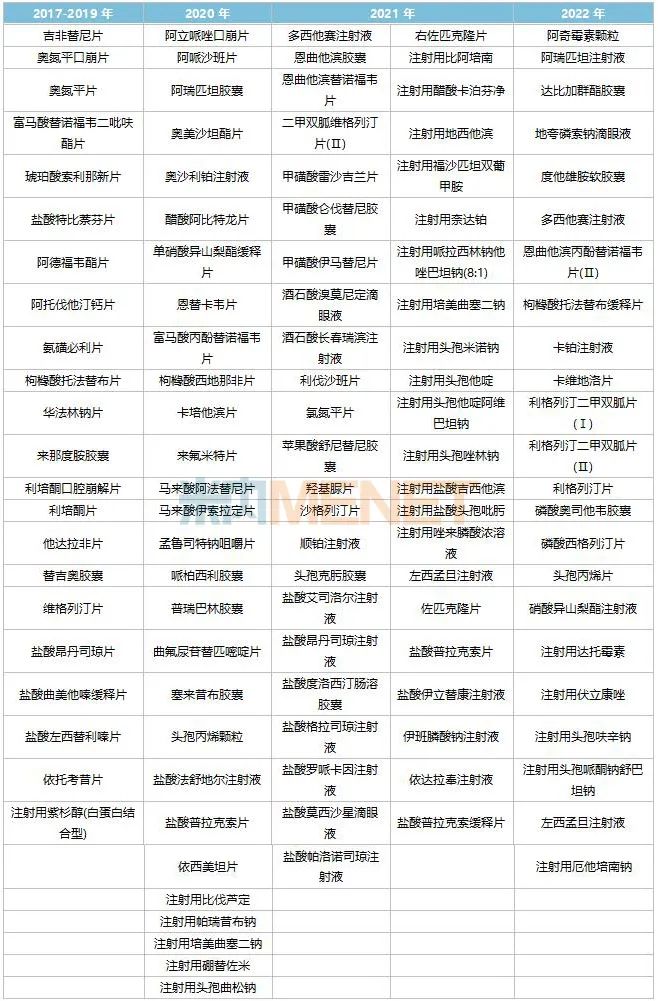

表5:齊魯制藥已過評(píng)的產(chǎn)品情況

來源:米內(nèi)網(wǎng)中國申報(bào)進(jìn)度(MED)數(shù)據(jù)庫

齊魯制藥目前已有46個(gè)產(chǎn)品拿下首家過評(píng),涉及吉非替尼片、奧氮平口崩片、鹽酸特比萘芬片、阿德福韋酯片、氨磺必利片、華法林鈉片、來那度胺膠囊、利培酮口腔崩解片、鹽酸昂丹司瓊片、鹽酸曲美他嗪緩釋片、鹽酸左西替利嗪片、依托考昔片、阿瑞匹坦膠囊、奧沙利鉑注射液、單硝酸異山梨酯緩釋片、卡培他濱片、來氟米特片、馬來酸伊索拉定片、哌柏西利膠囊、普瑞巴林膠囊、曲氟尿苷替匹嘧啶片、頭孢丙烯顆粒、鹽酸法舒地爾注射液、依西美坦片、注射用比伐蘆定、恩曲他濱膠囊、二甲雙胍維格列汀片(Ⅱ)、甲磺酸雷沙吉蘭片、酒石酸溴莫尼定滴眼液、羥基脲片、順鉑注射液、鹽酸艾司洛爾注射液、鹽酸昂丹司瓊注射液、鹽酸格拉司瓊注射液、鹽酸伊立替康注射液、注射用比阿培南、注射用頭孢他啶阿維巴坦鈉、注射用鹽酸頭孢吡肟、注射用唑來膦酸濃溶液、左西孟旦注射液、阿瑞匹坦注射液、枸櫞酸托法替布緩釋片、卡鉑注射液、卡維地洛片、硝酸異山梨酯注射液、注射用厄他培南鈉。

齊魯制藥從聯(lián)盟擴(kuò)圍階段開始參與國采,第五批及第七批中標(biāo)產(chǎn)品數(shù)量激增,分別達(dá)11個(gè)、16個(gè)產(chǎn)品。齊魯制藥總中標(biāo)產(chǎn)品數(shù)達(dá)49個(gè),“集采中標(biāo)大戶”實(shí)至名歸。

正大制藥暫列過評(píng)集團(tuán)TOP3,但與緊跟其后的科倫藥業(yè)、石藥控股之間尚未拉開足夠的差距,接下來的排位之爭或?qū)⒊霈F(xiàn)新變數(shù)。

2017年9月,正大天晴藥業(yè)集團(tuán)的富馬酸替諾福韋二吡呋酯片4類仿制獲批上市視同過評(píng),成為了正大制藥首個(gè)過評(píng)的產(chǎn)品,截至2022年年底集團(tuán)共有95個(gè)產(chǎn)品過評(píng)。過評(píng)產(chǎn)品分布在11個(gè)大類,其中抗腫瘤和免疫調(diào)節(jié)劑占22個(gè)、消化系統(tǒng)及代謝藥占17個(gè)、全身用抗感染藥物占17個(gè)。正大制藥也是國采積極分子,從最早的4+7試點(diǎn)一路走到第七批國采,總中標(biāo)產(chǎn)品數(shù)量為41個(gè),排在揚(yáng)子江藥業(yè)之后。

科倫藥業(yè)首個(gè)過評(píng)產(chǎn)品在2018年2月獲批(草酸艾司西酞普蘭片),截至2022年年底集團(tuán)共有89個(gè)產(chǎn)品過評(píng)。過評(píng)產(chǎn)品分布在11個(gè)大類,其中全身用抗感染藥物占31個(gè)、血液和造血系統(tǒng)藥物占18個(gè)。每批次的國采都能看到科倫藥業(yè)的身影,從最早的4+7試點(diǎn)一路走到第七批國采,總中標(biāo)的產(chǎn)品數(shù)量為35個(gè)。

石藥集團(tuán)歐意藥業(yè)的注射用紫杉醇(白蛋白結(jié)合型)4類仿制上市申請(qǐng)?jiān)?018年2月獲批并視同過評(píng),成為了石藥控股首個(gè)過評(píng)的產(chǎn)品,截至2022年年底集團(tuán)共有86個(gè)產(chǎn)品過評(píng)。過評(píng)產(chǎn)品分布在8個(gè)大類,其中全身用抗感染藥物占27個(gè)、神經(jīng)系統(tǒng)藥物、抗腫瘤和免疫調(diào)節(jié)劑、消化系統(tǒng)及代謝藥均超10個(gè)。石藥控股從聯(lián)盟擴(kuò)圍階段開始參與國采,集團(tuán)總中標(biāo)產(chǎn)品數(shù)量為30個(gè)。

資料來源:米內(nèi)網(wǎng)綜合數(shù)據(jù)庫注:米內(nèi)網(wǎng)《中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局》,統(tǒng)計(jì)范圍是:中國城市公立醫(yī)院、縣級(jí)公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院,不含民營醫(yī)院、私人診所、村衛(wèi)生室;上述銷售額以產(chǎn)品在終端的平均零售價(jià)計(jì)算。數(shù)據(jù)統(tǒng)計(jì)截至2022年12月31日,歡迎指正。