剛步入9月,已有超10個注射劑(以藥品名+集團計)通過或視同通過一致性評價。米內(nèi)網(wǎng)數(shù)據(jù)顯示,目前過評/視同過評注射劑已突破1000個(以藥品名+集團計),涉及264個品種。從過評企業(yè)看,TOP10企業(yè)過評注射劑均達17個及以上,揚子江、科倫、齊魯?shù)阮^部企業(yè)表現(xiàn)亮眼;從過評品種看,TOP10品種有7個在中國公立醫(yī)療機構終端的銷售峰值超過20億元,其中6個過評企業(yè)數(shù)達20家及以上;從治療類別看,已過評注射劑聚焦五大千億市場。

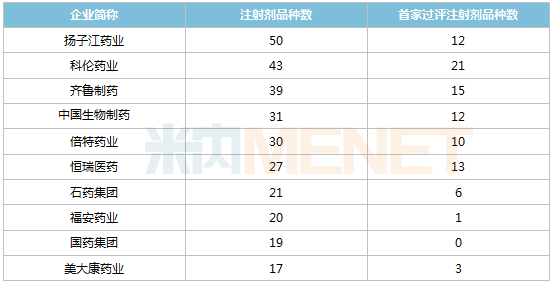

注射劑過評TOP10企業(yè):揚子江、科倫、齊魯表現(xiàn)亮眼

超過20家藥企已過評注射劑品種數(shù)達10個及以上,TOP10企業(yè)中,揚子江以50個過評品種(12個為首家)獨占鰲頭,科倫藥業(yè)以43個過評品種(21個為首家)緊接在后,齊魯制藥以39個過評品種(15個為首家)排位第三。

此外,中國生物制藥、倍特藥業(yè)過評品種數(shù)均達30個及以上,恒瑞醫(yī)藥、石藥集團、福安藥業(yè)過評品種數(shù)均達20個及以上。

注射劑過評TOP10企業(yè)(以集團計)

來源:米內(nèi)網(wǎng)MED2.0中國藥品審評數(shù)據(jù)庫

揚子江藥業(yè)50個過評注射劑涵蓋11個治療大類,集中在全身用抗感染藥物(10個品種)、神經(jīng)系統(tǒng)藥物(8個品種)、抗腫瘤和免疫調(diào)節(jié)劑(8個品種)、肌肉-骨骼系統(tǒng)(7個品種)等治療領域;12個注射劑首家/獨家過評,其中舒更葡糖鈉注射液、注射用磷酸特地唑胺等為首仿(含劑型首仿)。

揚子江藥業(yè)已過評注射劑

注:帶*為首家/獨家過評

來源:米內(nèi)網(wǎng)MED2.0中國藥品審評數(shù)據(jù)庫

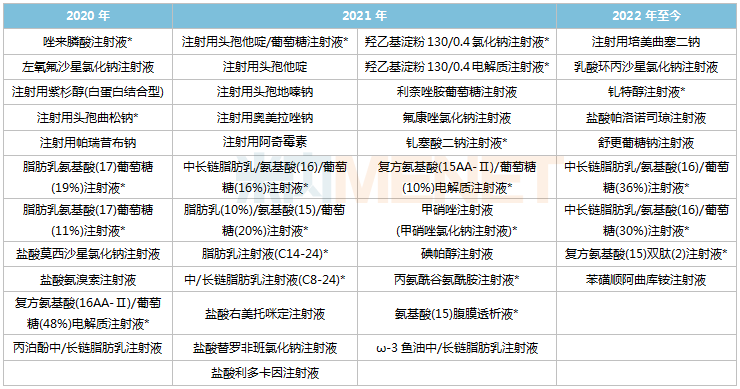

科倫藥業(yè)43個過評注射劑涵蓋8個治療大類,集中在血液和造血系統(tǒng)藥物(17個品種)及全身用抗感染藥物(11個品種)兩大治療領域;21個注射劑首家/獨家過評,多個腸內(nèi)營養(yǎng)產(chǎn)品拿下首仿(含劑型首仿)。

科倫藥業(yè)已過評注射劑

注:帶*為首家/獨家過評

來源:米內(nèi)網(wǎng)MED2.0中國藥品審評數(shù)據(jù)庫

齊魯制藥39個過評注射劑涵蓋7個治療大類,集中在抗腫瘤和免疫調(diào)節(jié)劑(12個品種)、全身用抗感染藥物(12個品種)兩大治療領域;15個注射劑首家過評,其中阿瑞匹坦注射液為首仿(含劑型首仿)。

齊魯制藥已過評注射劑

注:帶*為首家/獨家過評

來源:米內(nèi)網(wǎng)MED2.0中國藥品審評數(shù)據(jù)庫

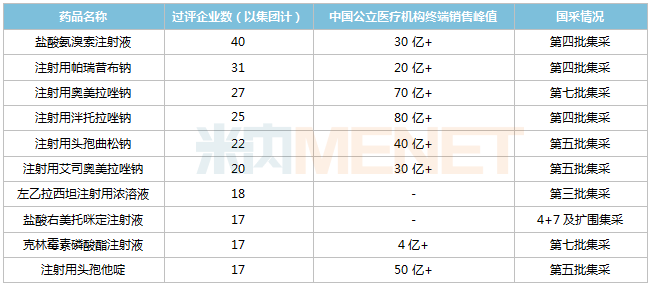

過評企業(yè)數(shù)TOP10注射劑:圍攻大品種,6大品種火熱

超過20個注射劑過評企業(yè)數(shù)達10家及以上,TOP10注射劑中,鹽酸氨溴索注射液過評企業(yè)數(shù)達40家,注射用帕瑞昔布鈉過評企業(yè)數(shù)突破30家,注射用奧美拉唑鈉、注射用泮托拉唑鈉、注射用頭孢曲松鈉、注射用艾司奧美拉唑鈉過評企業(yè)數(shù)均達20家及以上。

從中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機構)終端銷售額看,注射用奧美拉唑鈉、注射用泮托拉唑鈉、注射用頭孢他啶銷售峰值均超過50億元。

過評企業(yè)數(shù)TOP10注射劑

來源:米內(nèi)網(wǎng)數(shù)據(jù)庫

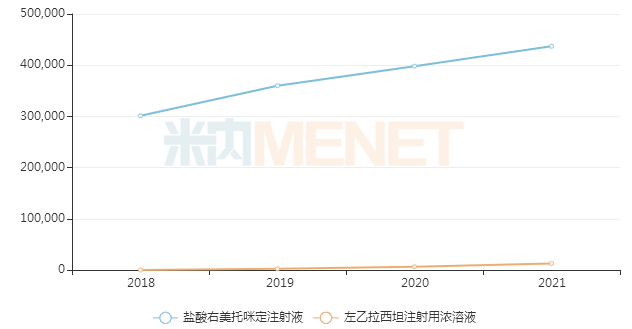

從集采情況看,過評企業(yè)數(shù)達10家及以上的注射劑均已被納入國家集采,大部分注射劑納入集采后銷售規(guī)模出現(xiàn)不同程度下滑,但也有個別品種例外。

鹽酸右美托咪定注射液為4+7及擴圍集采品種,揚子江憑借獨家過評的優(yōu)勢,以較低的降幅獨家中選,中選后迅速放量,帶動整個市場快速擴容;左乙拉西坦注射用濃溶液被納入第三批集采,海南普利制藥、河北仁合益康藥業(yè)、重慶圣華曦藥業(yè)等“光腳”中選企業(yè)的放量,帶動整個品種銷售額逐年提升。

近年來部分集采注射劑在中國公立醫(yī)療機構終端銷售情況(單位:萬元)

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構終端競爭格局

過評注射劑治療大類TOP10:聚焦5大千億市場

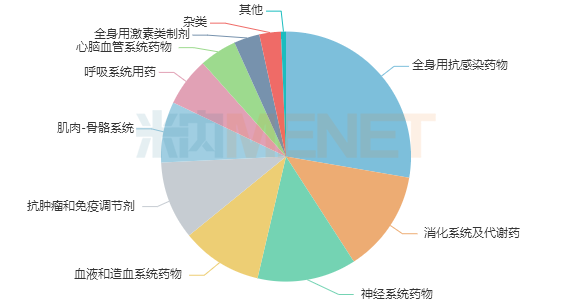

1000多個過評注射劑(以藥品名+集團計)涵蓋11個治療大類,全身用抗感染藥物、消化系統(tǒng)及代謝藥、神經(jīng)系統(tǒng)藥物、血液和造血系統(tǒng)藥物、抗腫瘤和免疫調(diào)節(jié)劑5大治療領域占比均超過10%。

過評注射劑治療大類TOP10

米內(nèi)網(wǎng)數(shù)據(jù)顯示,全身用抗感染藥物、消化系統(tǒng)及代謝藥、神經(jīng)系統(tǒng)藥物、血液和造血系統(tǒng)藥物、抗腫瘤和免疫調(diào)節(jié)劑5個治療大類在2021年中國公立醫(yī)療機構終端的銷售規(guī)模均超過1000億元。

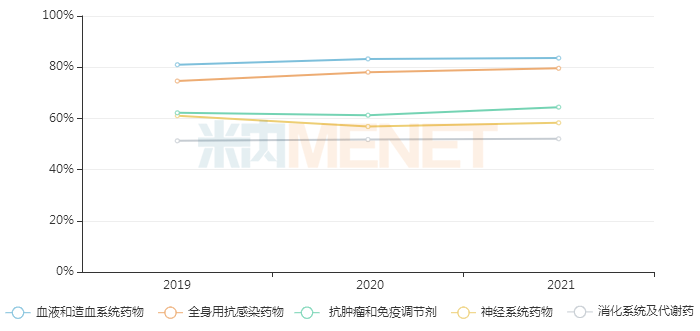

近年來中國公立醫(yī)療機構終端部分治療領域注射劑銷售占比

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構終端競爭格局

從上述5個治療大類的劑型分布看,注射劑均占據(jù)主導地位,其中血液和造血系統(tǒng)藥物中注射劑占比超過80%,主要受人血白蛋白、氯化鈉注射液、葡萄糖注射液等產(chǎn)品的銷售拉動;此外,即使在限輸限抗等政策影響下,全身用抗感染藥物中注射劑的占比仍呈逐年提升態(tài)勢,2021年已逼近80%。

資料來源:米內(nèi)網(wǎng)數(shù)據(jù)庫、國家藥監(jiān)局官網(wǎng)等注:米內(nèi)網(wǎng)《中國公立醫(yī)療機構終端競爭格局》,統(tǒng)計范圍是:中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院,不含民營醫(yī)院、私人診所、村衛(wèi)生室;上述銷售額以產(chǎn)品在終端的平均零售價計算。數(shù)據(jù)統(tǒng)計截至9月5日,如有疏漏,歡迎指正!