近日,奧科達/康恩貝的拉莫三嗪緩釋片首家報產,該產品暫無首仿獲批。米內網數(shù)據(jù)顯示,2021年中國三大終端6大市場口服緩控釋制劑TOP10產品中,榜首首破80億元,8個已被納入國家集采,排位第三的非洛地平緩釋片或納入第八批集采,市場格局將變。新分類申報方面,人福醫(yī)藥申報品種數(shù)遙遙領先,其中6個正在沖刺首仿。

“銷冠”首破80億!口服緩控釋制劑TOP10格局將變

相比于普通制劑,口服緩控釋制劑臨床優(yōu)勢明顯,如可減少用藥頻率,提高患者用藥依從性;具有較高生物利用度,可提高藥物療效;降低藥物毒副作用,提高藥物安全性等。

口服緩控釋制劑在需要長期用藥的慢病中應用廣泛,包括心腦血管系統(tǒng)(高血壓、高血脂等)、消化系統(tǒng)及代謝(以糖尿病為主)等治療領域。

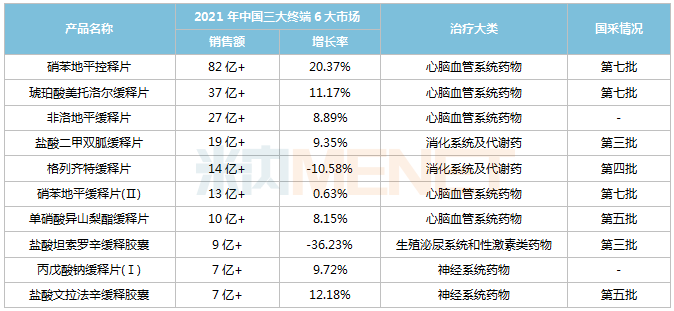

米內網數(shù)據(jù)顯示,2021年中國三大終端6大市場(統(tǒng)計范圍詳見本文末)口服緩控釋制劑TOP10產品合計銷售規(guī)模超過230億元,同比增長7.82%,其中心腦血管系統(tǒng)藥物5個、消化系統(tǒng)及代謝藥及神經系統(tǒng)藥物各有2個。

10個產品中有7個年銷超過10億元,穩(wěn)居榜首的硝苯地平控釋片首次突破80億元,同比增長20.37%;琥珀酸美托洛爾緩釋片緊跟其后,銷售額超過37億元,增速達11.17%;排位第三的非洛地平緩釋片銷售額超過27億元,同比增長接近9%。

2021年中國三大終端6大市場口服緩控釋制劑TOP10產品

來源:米內網數(shù)據(jù)庫

在2021年中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機構)終端,口服緩控釋制劑TOP10產品及排名與三大終端6大市場保持一致,可見院內市場為口服緩控釋制劑“主戰(zhàn)場”,這意味該類型藥物也容易受到集采影響。

TOP10產品有8個已被納入國家集采。鹽酸坦索羅辛緩釋膠囊為第三批集采品種,2021年在中國三大終端6大市場的銷售規(guī)模下滑36.23%,其中在中國公立醫(yī)療機構終端的銷售額下滑超過45%;同樣被納入第三批集采的鹽酸二甲雙胍緩釋片,其銷售額卻有小幅度增長,這或許跟其市場集中度不高、“光腳”企業(yè)的產品放量有較大關系。

市場比較成熟的存量產品,在集采降價下銷售額將下滑,而尚未打開市場的增量產品,在集采下仍有望實現(xiàn)小幅增長。但總的來說,隨著國家集采的陸續(xù)落地執(zhí)行,以及越來越多的產品過評并納入集采,口服緩控釋制劑市場格局也將迎來洗牌。

人福、恒瑞領跑過評榜,3款口服緩釋制劑備戰(zhàn)第八批集采

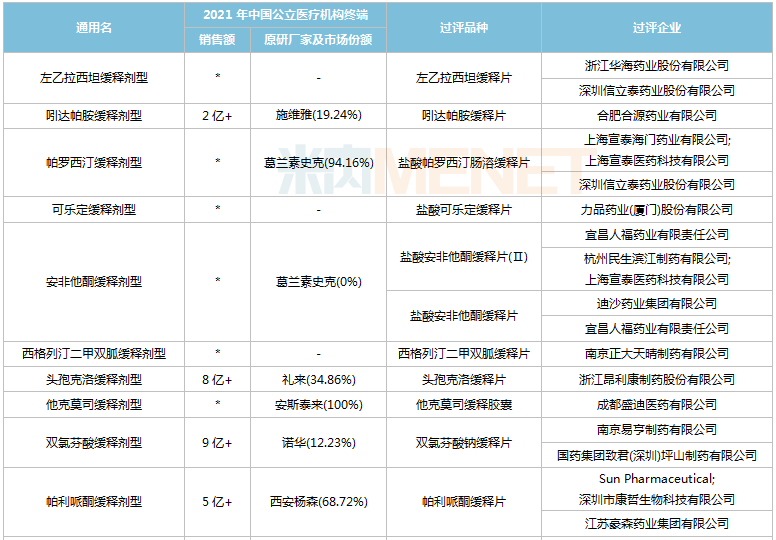

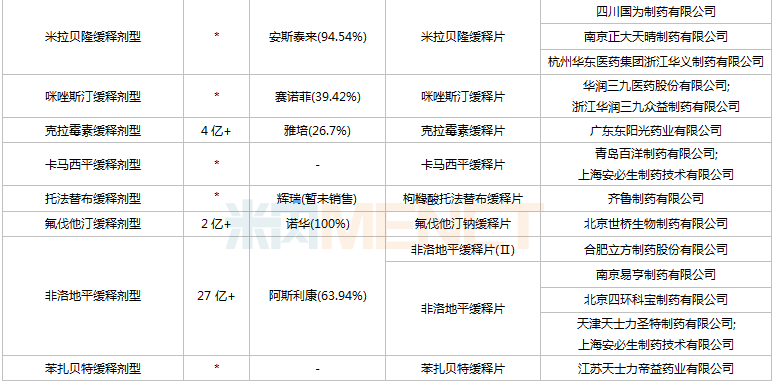

目前40余款口服緩控釋制劑(以藥品名稱計)有企業(yè)通過或視同通過一致性評價,其中鹽酸二甲雙胍緩釋片過評企業(yè)數(shù)超過30家,布洛芬緩釋膠囊、鹽酸普拉克索緩釋片、硝苯地平控釋片過評企業(yè)數(shù)達10家及以上。

從過評企業(yè)看,人福醫(yī)藥以8款口服緩控釋制劑(以藥品名稱計)領跑,此外,恒瑞醫(yī)藥、華潤醫(yī)藥、南京易亨制藥已過評口服緩控釋制劑均達5款及以上。

21款口服緩控釋制劑(15個通用名藥品)已被納入國家集采,其中第二批集采有1個,第三、第四批集采均有3個,第五批、第七批集采均有4個。

暫未納入國家集采的20款口服緩控釋制劑(18個通用名藥品)中,有3個通用名藥品已形成“1+3”及以上的競爭格局,滿足集采條件,包括安非他酮緩釋控釋劑型、米拉貝隆緩釋控釋劑型及非洛地平緩釋控釋劑型。

已有企業(yè)過評且暫未納入國采的口服緩控釋制劑

注:未銷售或銷售額低于1億元用*代表

來源:米內網數(shù)據(jù)庫

非洛地平屬于鈣通道阻滯劑,為一線長效的降壓藥物。目前國內已上市非洛地平劑型主要有片劑、緩釋片、緩釋膠囊等,其中口服緩釋制劑占主導地位,且獲批企業(yè)數(shù)不多,市場競爭格局良好。米內網數(shù)據(jù)顯示,在2021年中國公立醫(yī)療機構終端口服緩控釋制劑TOP20產品中,非洛地平緩釋片、非洛地平緩釋片(Ⅱ)均榜上有名,其中非洛地平緩釋片排位第三。

目前非洛地平緩釋釋劑型的市場仍由原研廠家阿斯利康主導,已有合肥立方制藥、南京易亨制藥、北京四環(huán)科寶制藥、天津天士力圣特制藥/上海安必生制藥4家企業(yè)的產品過評,該藥品大概率納入第八批集采。

23個首仿呼之欲出,聚焦神經系統(tǒng)千億市場

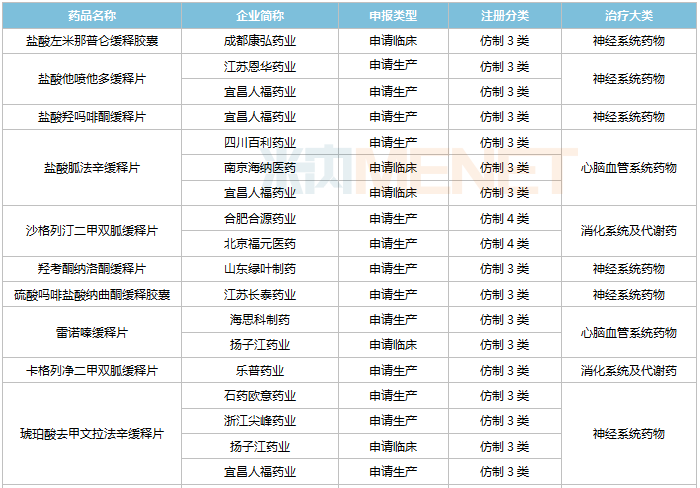

自8月以來,已有多款口服緩控釋制劑以新注冊分類提交上市申請,包括石四藥的硝苯地平緩釋片、奧科達/康恩貝的拉莫三嗪緩釋片、北京福元醫(yī)藥的氟伐他汀鈉緩釋片等。

米內網數(shù)據(jù)顯示,目前有超過60款口服緩控釋制劑(以藥品名稱計)有企業(yè)以新注冊分類提交臨床/上市申請,其中人福醫(yī)藥申報品種數(shù)遙遙領先,目前有16個口服緩控釋制劑以新分類申報,其中7個已獲批生產并視同過評。

人福醫(yī)藥新分類申報的口服緩控釋制劑

來源:米內網新版數(shù)據(jù)庫

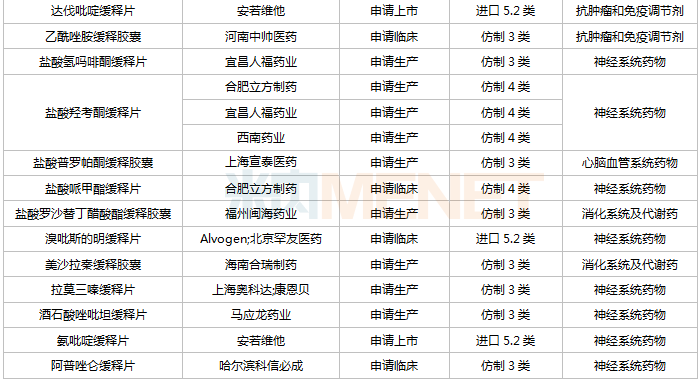

在審的口服緩控釋制劑中,據(jù)不完全統(tǒng)計,23個暫無首仿(含劑型首仿)獲批,其中17個由獨家企業(yè)申報。

從治療領域看,23個口服緩控釋制劑中有14個為神經系統(tǒng)藥物。米內網數(shù)據(jù)顯示,2021年中國公立醫(yī)療機構終端神經系統(tǒng)化藥市場規(guī)模突破1000億元,同比增長6.31%。

部分有企業(yè)新分類申報且暫無首仿獲批的口服緩控釋制劑

來源:米內網MED2.0中國藥品審評數(shù)據(jù)庫

人福醫(yī)藥6款口服緩控釋制劑搶首仿,其中鹽酸羥嗎/啡酮緩釋片、鹽酸氫嗎/啡酮緩釋片由公司獨家申報;揚子江藥業(yè)、合肥立方制藥均有2款口服緩控釋制劑搶首仿,其中鹽酸哌甲酯緩釋片由合肥立方制藥獨家申報。

資料來源:米內網數(shù)據(jù)庫、CDE官網等

注:米內網《中國三大終端6大市場競爭格局》,統(tǒng)計范圍是:城市公立醫(yī)院和縣級公立醫(yī)院、城市社區(qū)中心和鄉(xiāng)鎮(zhèn)衛(wèi)生院、城市實體藥店和網上藥店,不含民營醫(yī)院、私人診所、村衛(wèi)生室,不含縣鄉(xiāng)村藥店;上述銷售額以產品在終端的平均零售價計算。數(shù)據(jù)統(tǒng)計截至8月17日,如有疏漏,歡迎指正!