《2022慢病零售市場(chǎng)分析》顯示,降壓藥、降脂藥、降糖藥、抗血栓形成藥、其他心腦血管用藥五大慢病藥2021年在中國(guó)公立醫(yī)療機(jī)構(gòu)、中國(guó)城市實(shí)體藥店以及網(wǎng)上藥店終端合計(jì)銷(xiāo)售額達(dá)3227億元,同比增長(zhǎng)4.2%。關(guān)于慢病藥零售終端營(yíng)銷(xiāo)策略思考,東北、西北地區(qū)可以是慢病用藥重點(diǎn)開(kāi)拓的區(qū)域,慢病用藥銷(xiāo)售旺季在3月、6月、11月。

01?、市場(chǎng)規(guī)模接近500億,五類慢病藥TOP10品牌揭曉

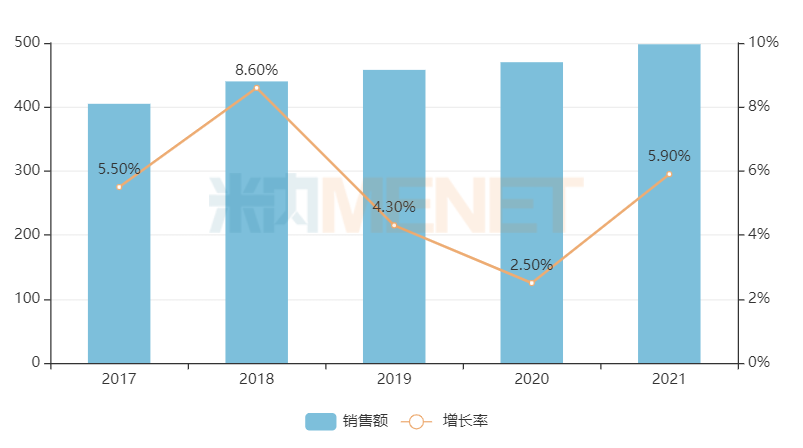

隨著人們生活習(xí)慣的改變,高血壓、糖尿病、高血脂等慢病的發(fā)病率在逐步上升,進(jìn)一步加速降壓藥、其他心腦血管藥、降糖藥、降脂藥和抗血栓用藥等慢病用藥市場(chǎng)規(guī)模的擴(kuò)容。米內(nèi)網(wǎng)數(shù)據(jù)顯示,受新冠疫情影響,2020年中國(guó)城市實(shí)體藥店終端慢病用藥銷(xiāo)售額增速放緩,但依然保持有2.4%的同比增幅;到了疫情趨穩(wěn)的2021年,慢病藥銷(xiāo)售收入整體回暖,同比增幅達(dá)到5.9%,市場(chǎng)規(guī)模增長(zhǎng)至約500億元。

近5年中國(guó)城市實(shí)體藥店終端慢病用藥銷(xiāo)售規(guī)模與增長(zhǎng)率(單位:億元)

從2021年中國(guó)城市實(shí)體藥店終端慢病藥市場(chǎng)占比看,降壓藥的銷(xiāo)售份額為31.7%,高居第一;其他心腦血管藥(29.1%)、降糖藥(21.4%)、降脂藥(11.2%)以及抗血栓用藥(6.7%)緊隨其后。

作為零售市場(chǎng)慢病用藥的第一大類,2021年降壓藥TOP10品牌的銷(xiāo)售額合計(jì)近80億元,其中,施慧達(dá)的苯磺酸左氨氯地平片、拜耳的硝苯地平控釋片、輝瑞的苯磺酸氨氯地平片3個(gè)品牌穩(wěn)守前三。

從近三年復(fù)合增長(zhǎng)率看,2個(gè)諾華的復(fù)方制劑——纈沙坦氨氯地平片(Ⅰ)、沙庫(kù)巴曲纈沙坦鈉片漲幅明顯,均超過(guò)38%。在集采常態(tài)化和臨床需求的驅(qū)動(dòng)下,復(fù)方制劑有望迎來(lái)新一輪的紅利期。

2021年中國(guó)城市實(shí)體藥店終端降壓藥TOP10品牌市場(chǎng)份額

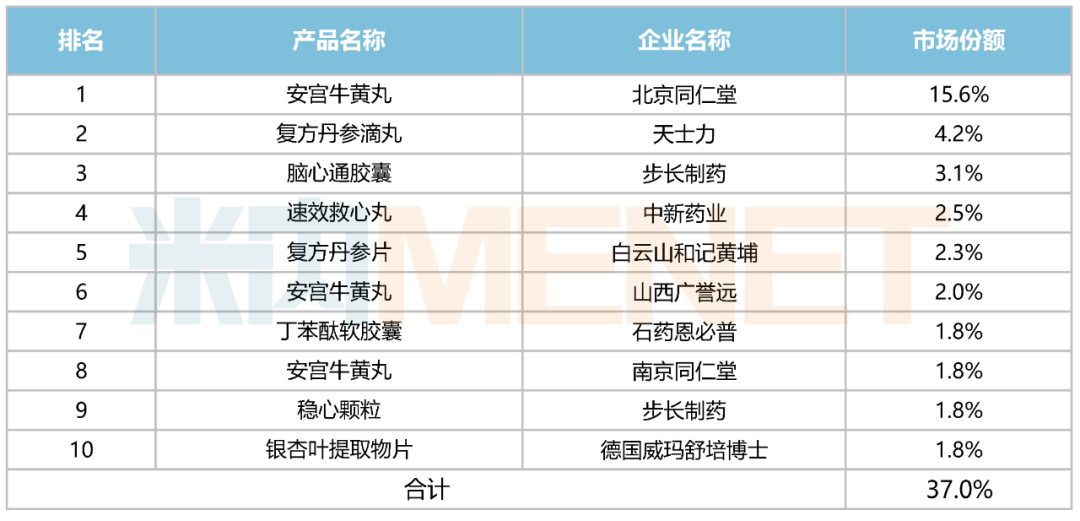

其他心腦血管用藥TOP10品牌攬下超60億元的銷(xiāo)售額,市場(chǎng)份額合計(jì)37%,市場(chǎng)相對(duì)分散。其中,中成藥占據(jù)9個(gè)席位,化藥僅石藥恩必普的丁苯酞軟膠囊踏進(jìn)前十。受新冠疫情影響,三個(gè)上榜的安宮牛黃丸合計(jì)市場(chǎng)占比達(dá)19.4%,其中北京同仁堂成功登頂,山西廣譽(yù)遠(yuǎn)、南京同仁堂的三年復(fù)合增長(zhǎng)率分別達(dá)23.9%和43.5%。

2021年中國(guó)城市實(shí)體藥店終端其他心腦血管用藥TOP10品牌市場(chǎng)份額

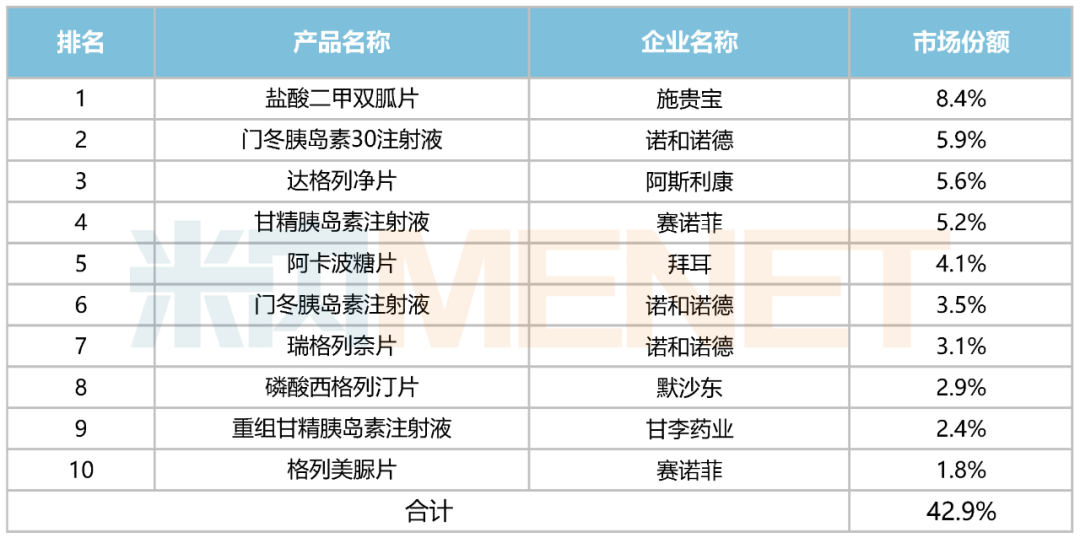

降糖藥TOP10品牌的市場(chǎng)規(guī)模超過(guò)50億元,外資廠商優(yōu)勢(shì)明顯,9個(gè)進(jìn)口品牌強(qiáng)勢(shì)上榜,甘李藥業(yè)的重組甘精胰島素注射液作為國(guó)產(chǎn)品牌的代表,以2.4%的市場(chǎng)份額位居第九。此外,由于部分降糖藥為注射劑,需冷藏保存與運(yùn)輸,實(shí)體藥店銷(xiāo)售成績(jī)更為亮眼,共有4款注射劑進(jìn)入榜單。

2021年中國(guó)城市實(shí)體藥店終端降糖藥TOP10品牌市場(chǎng)份額

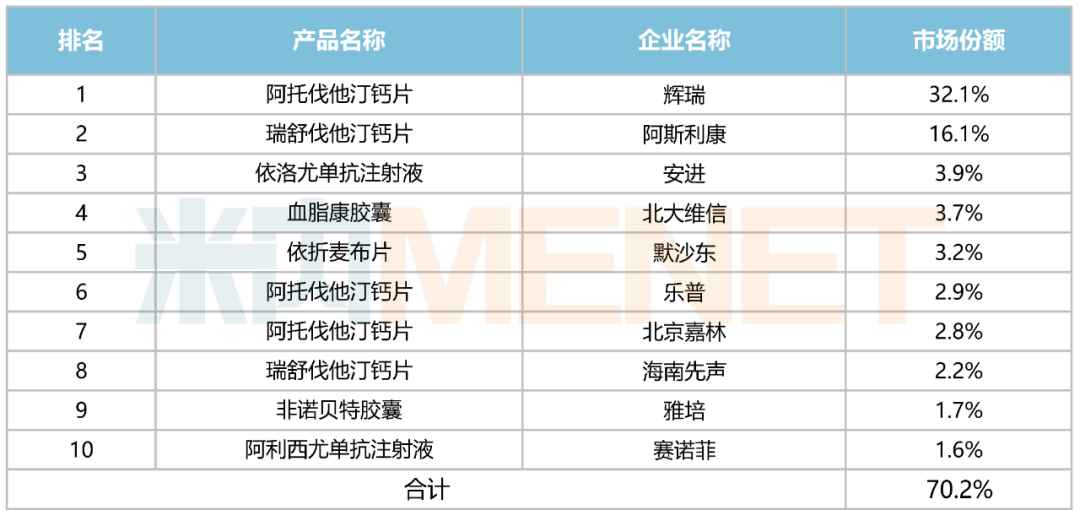

降脂藥TOP10品牌市場(chǎng)份額合計(jì)達(dá)70%,市場(chǎng)集中度較高。受?chē)?guó)采影響,北京嘉林的阿托伐他汀鈣片銷(xiāo)售額出現(xiàn)較大回落;相反,輝瑞的立普妥和阿斯利康的可定雖在國(guó)采丟標(biāo),院內(nèi)市場(chǎng)倍受重挫,但憑借出色的療效和良好的口碑在零售終端大放異彩、穩(wěn)居前列。

另外,值得注意是,安進(jìn)的依洛尤注射液在2019年強(qiáng)勢(shì)進(jìn)軍零售市場(chǎng),近三年復(fù)合增長(zhǎng)率達(dá)到120.3%,攀升至榜單的第三名,潛力正待釋放。

2021年中國(guó)城市實(shí)體藥店終端降脂藥TOP10品牌市場(chǎng)份額

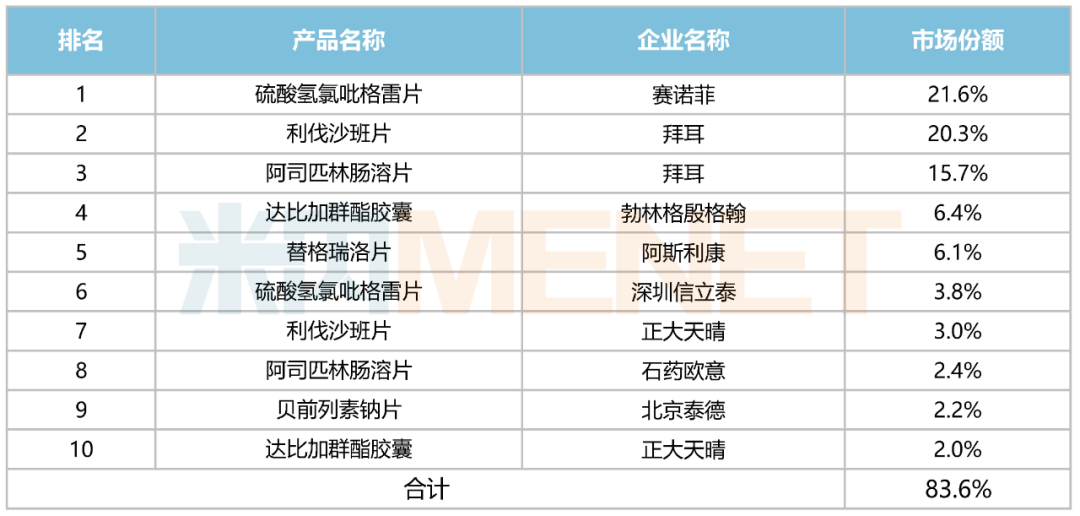

抗血栓藥是慢病用藥占比較低的一類藥物,TOP10品牌的市場(chǎng)規(guī)模僅35.6億元,其中利伐沙班片為第五批國(guó)采品種,就目前來(lái)看,正大天晴的安日欣和拜耳的拜瑞妥在零售的標(biāo)外市場(chǎng)“玩得風(fēng)生水起”,增速分別達(dá)到43228.6%、89.6%;而同樣受集采影響,深圳信立泰的硫酸氫氯吡格雷片近三年復(fù)合增長(zhǎng)率已出現(xiàn)下滑。

2021年中國(guó)城市實(shí)體藥店終端抗血栓藥TOP10品牌市場(chǎng)份額

02、慢病用藥品牌依賴度強(qiáng),營(yíng)銷(xiāo)策略因地制宜、方可快人一步

慢病用藥市場(chǎng)需求基數(shù)大,消費(fèi)者購(gòu)藥渠道選擇性較多,品牌依賴度較強(qiáng),服用周期長(zhǎng),客單價(jià)、客品數(shù)均較高。針對(duì)慢病藥的消費(fèi)人群特點(diǎn),在營(yíng)銷(xiāo)策略的制定上,該如何做到“因地制宜”,進(jìn)一步吸引消費(fèi)人流、增加客戶粘度,是每個(gè)零售藥店都必須思考的問(wèn)題。

米內(nèi)網(wǎng)綜合數(shù)據(jù)庫(kù)顯示,東北與西北地區(qū)連鎖藥店,慢病藥的銷(xiāo)售額與品規(guī)數(shù)量占比均較高;慢病藥銷(xiāo)售較好的商圈多數(shù)位于大型的交通樞紐中心附近、商業(yè)區(qū)以及居民區(qū);慢病用藥在超巨型規(guī)模藥店的貢獻(xiàn)度相較其他規(guī)模類型的藥店低一些??梢?jiàn),東北、西北地區(qū)可以是慢病用藥重點(diǎn)開(kāi)拓的區(qū)域;大型火車(chē)站、商業(yè)中心及居民區(qū)是慢病用藥的重點(diǎn)商圈。

此外,根據(jù)慢病藥銷(xiāo)售淡旺季的相關(guān)特點(diǎn),可適當(dāng)做好銷(xiāo)售策略。米內(nèi)網(wǎng)數(shù)據(jù)顯示,在一些特殊的時(shí)間節(jié)點(diǎn)、或受部分平臺(tái)活動(dòng)影響,如3月(春節(jié)后的備藥期)、6月(“6.18”線上終端平臺(tái)大促)、11月(“雙11” 線上終端平臺(tái)促銷(xiāo)期)是慢病用藥的銷(xiāo)售旺季。

零售藥店通過(guò)分析慢病藥的銷(xiāo)售走勢(shì),從而制定相應(yīng)的營(yíng)銷(xiāo)策略,方能實(shí)現(xiàn)銷(xiāo)售利潤(rùn)的最大化。

數(shù)據(jù)來(lái)源:米內(nèi)網(wǎng)《中國(guó)城市實(shí)體藥店終端競(jìng)爭(zhēng)格局》,統(tǒng)計(jì)范圍是:全國(guó)地級(jí)及以上城市實(shí)體藥店,不含縣鄉(xiāng)村藥店;上述銷(xiāo)售額以產(chǎn)品在終端的平均零售價(jià)計(jì)算。