隨著人口老齡化加劇、國民健康意識增強,醫(yī)療保障體制不斷完善,我國醫(yī)藥市場規(guī)模將繼續(xù)保持擴大趨勢。

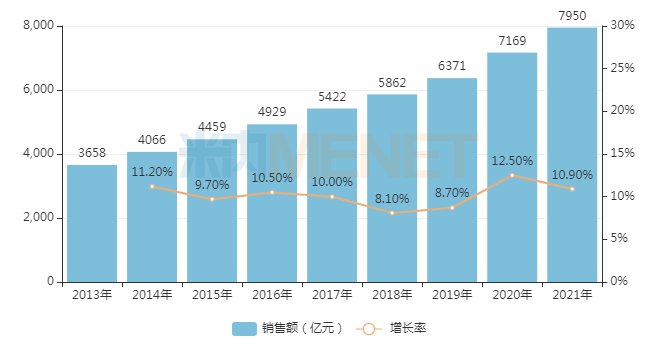

米內網(wǎng)數(shù)據(jù)顯示,按終端平均零售價計算,2021年中國實體藥店和網(wǎng)上藥店(含藥品和非藥品)銷售規(guī)模達7950億元,同比增長10.9%。其中,實體藥店占比超70%,網(wǎng)上藥店首破2000億。

從實體藥店各品類結構來看,2021年藥品銷售額占比為77%,較2020年上升3.7個百分點,疫情受控后市場快速恢復,疊加受醫(yī)保政策、處方外流等影響,藥品占比再次提升。

在中國城市實體藥店中成藥、化藥品牌TOP20中,19個品牌銷售額超10億元;企業(yè)TOP20中,華潤醫(yī)藥、廣藥集團、阿斯利康位列前三。

01 7950億零售藥店市場,實體藥店占比超70%

圖1:2013-2021年中國實體藥店和網(wǎng)上藥店(含藥品和非藥品)銷售情況

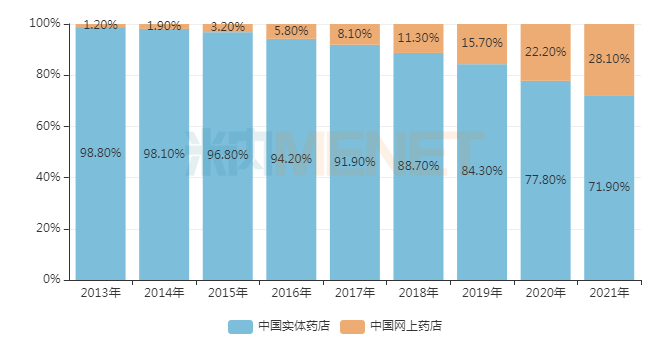

圖2:2013-2021年中國實體藥店和網(wǎng)上藥店(含藥品和非藥品)銷售額占比

米內網(wǎng)數(shù)據(jù)顯示,2021年中國實體藥店和網(wǎng)上藥店(含藥品和非藥品)銷售規(guī)模達7950億元,同比增長10.9%,增速在2018年處于歷史低位后逐步回穩(wěn)上漲,近兩年保持雙位數(shù)增長。

從零售藥店類型來看,網(wǎng)上藥店(含藥品和非藥品)銷售額占比上漲至28.1%,發(fā)展迅猛;實體藥店(含藥品和非藥品)銷售規(guī)模占比呈持續(xù)下滑態(tài)勢,2021年實體藥店銷售額占比跌至71.9%,較2020年下滑5.9%。

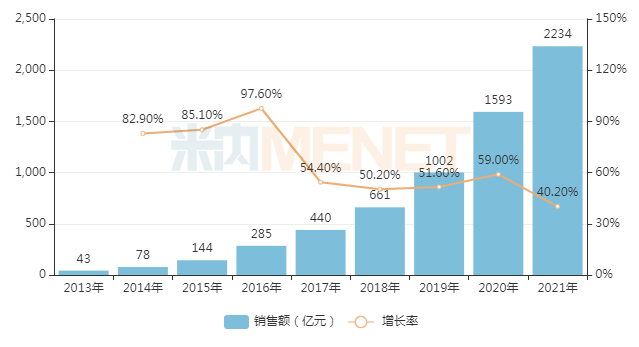

圖3:2013-2021年中國網(wǎng)上藥店(含藥品和非藥品)銷售情況

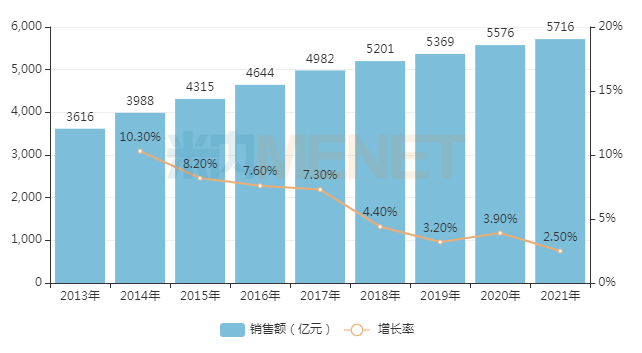

圖4:2013-2021中國實體藥店(含藥品和非藥品)銷售情況

2021年中國網(wǎng)上藥店銷售規(guī)模首破2000億元,同比增長40.2%,增速較前幾年有所放緩。一方面,受疫情影響患者的消費模式發(fā)生了轉變,更愿意轉為線上購買,此態(tài)勢在2021年得到較好的保持;

另一方面,隨著線上處方藥監(jiān)管逐步放開,越來越多工業(yè)企業(yè)愿意加大在電商平臺的推廣,而平臺也加大了促銷活動力度,進一步推動網(wǎng)上藥店的銷售增長;而實體藥店(含藥品和非藥品)2021年銷售規(guī)模為5716億元,同比增長2.5%,增速為近幾年最低值。

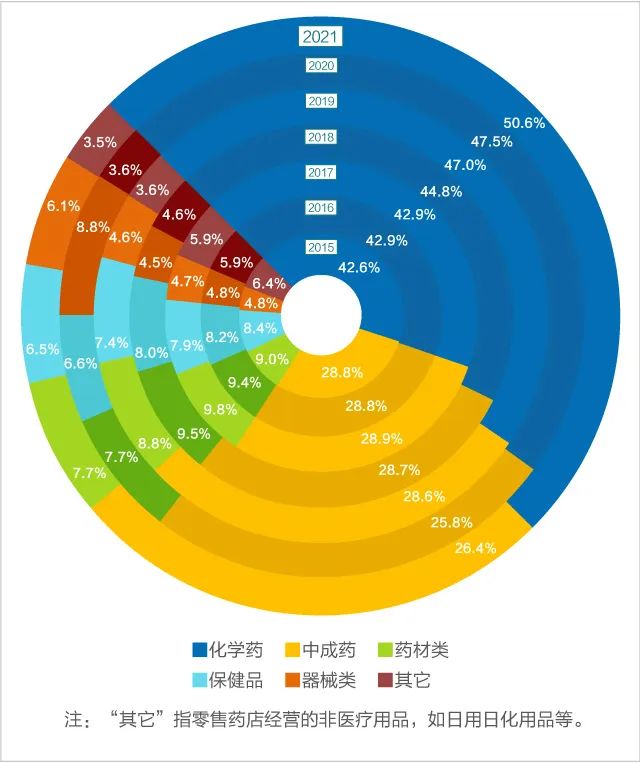

圖5:2015-2021年中國實體藥店(含藥品和非藥品)各品類結構變化

從中國實體藥店(含藥品和非藥品)各品類結構來看,2021年藥品銷售額占比為77.0%,較2020年上漲3.7個百分點。疫情受控后,部分患者恢復到藥店購買的常態(tài),藥品占比在2020年下滑后反彈,并為近九年最高值。

2021年化學藥(含生物藥)占比為50.6%,越來越多高價值腫瘤藥特藥通過DTP藥房等院外渠道進行銷售并持續(xù)火熱,此外,優(yōu)化生活類藥物以及慢病用藥等銷售持續(xù)增長,進一步拉動了化學藥(含生物藥)占比的提升。

中成藥占比26.4%,比2020年有所回升。疫情受控后,醫(yī)療器械的熱銷浪潮退卻(主要是口罩、體溫計和消毒用品等防疫用品購買頻次趨緩),器械類銷售額占比同比下滑2.7百分點。

藥材類及保健品類銷售額占比與2020年的水平相當。受醫(yī)保定點藥店不能報銷非藥品規(guī)定的限制,其它類的占比無明顯增長,微降至3.5%。

02 4405億!實體藥店藥品銷售額穩(wěn)步增長

圖6:2013-2021年中國實體藥店藥品銷售情況

2021年中國實體藥店藥品銷售規(guī)模為4405億元,較2020年增長7.8%,擺脫疫情困境后,銷售規(guī)模再上一個新臺階。

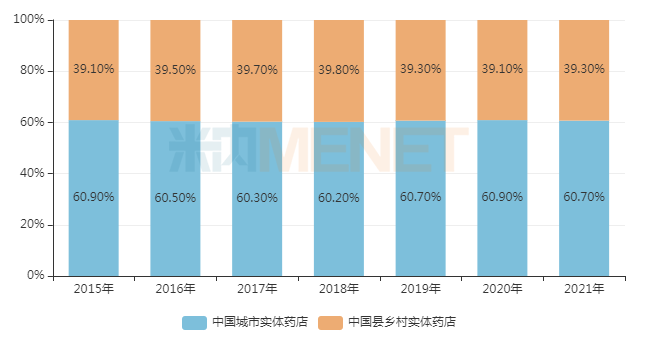

圖7:2015-2021年中國城市實體藥店與縣鄉(xiāng)村實體藥店藥品銷售額占比

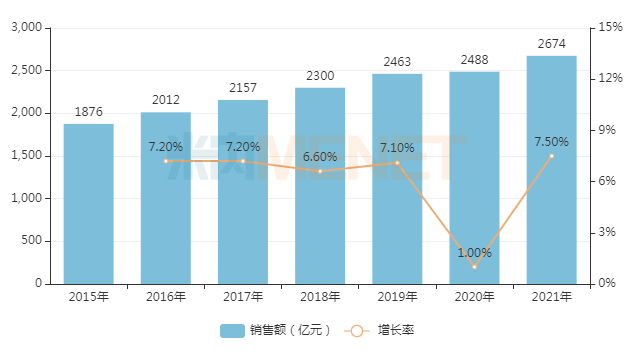

圖8:2015-2021年中國城市實體藥店(含地級及以上城市)藥品銷售情況

米內網(wǎng)推出的《中國城市實體藥店化學藥與中成藥終端競爭格局》數(shù)據(jù)顯示,2021年“中國城市實體藥店”(指:地級及以上城市實體藥店)藥品規(guī)模占中國實體藥店藥品規(guī)模的60.7%;“中國縣鄉(xiāng)村實體藥店”(指:非地級城市,也就是縣鄉(xiāng)村實體藥店)藥品規(guī)模占比達39.3%。

2021年“中國城市實體藥店”藥品規(guī)模為2674億元,較2020年增長7.5%,“中國縣鄉(xiāng)村實體藥店”藥品規(guī)模為1731億元,較2020年增長8.3%。隨著銷售渠道加快下沉,中國縣鄉(xiāng)村實體藥店的增速略高于中國城市實體藥店的增速。

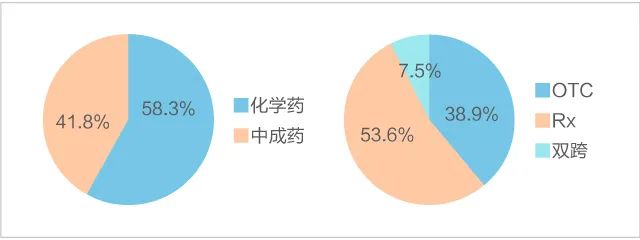

圖9:2021年中國城市實體藥店(含地級及以上城市)中西藥以及OTC/Rx市場份額

2021年中國城市實體藥店(含地級及以上城市)藥品銷售規(guī)模中,在抗腫瘤用藥的持續(xù)拉動下,化學藥(含生物藥)占比較2020年上升1.2個百分點,達58.3%;此消彼長之下,中成藥占比下滑至41%左右。從藥品類型看,處方藥占比持續(xù)走高,市場份額上升至53.6%,較2020年上升1.2個百分點,非處方藥占38.9%,雙跨占7.5%。

03 中成藥、化藥TOP20品牌亮眼!19個超10億

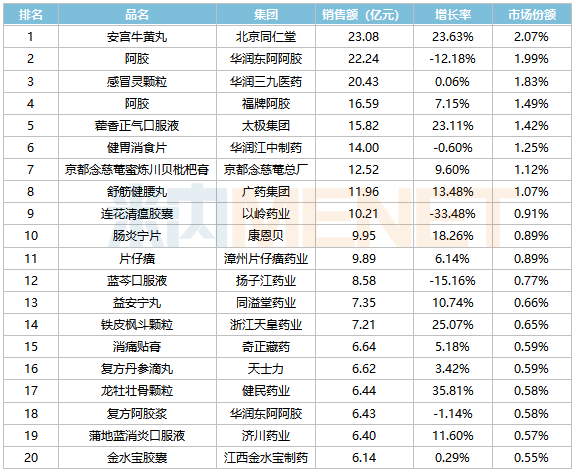

表1:2021年中國城市實體藥店(含地級及以上城市)中成藥最暢銷品牌TOP20

2021年中國城市實體藥店(含地級及以上城市)中成藥TOP20品牌門檻升至6.14億元,比2020年上升0.4億元左右,前二十品牌合計銷售額為228.5億元。

超10億品牌有9個,北京同仁堂的安宮牛黃丸登上榜首,最近五年的復合增長率高達20.78%;華潤醫(yī)藥兩大產品阿膠以及感冒靈顆粒保持在20億元以上規(guī)模;廣藥集團的舒筋健腰丸2021年增速達雙位數(shù)。此外,健民藥業(yè)的龍牡壯骨顆粒是唯一上榜TOP20品牌的兒科用藥,最近五年的復合增長率高達16.94%。

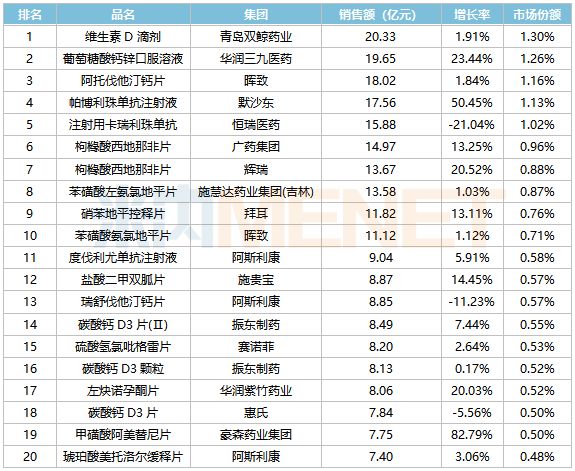

表2:2021年中國城市實體藥店(含地級及以上城市)化學藥(含生物藥)最暢銷品牌TOP20

2021年中國城市實體藥店(含地級及以上城市)化學藥(含生物藥)TOP20品牌門檻在7.4億元,比2020年上升0.2億元左右,前二十品牌合計銷售額接近240億元。

超10億品牌有10個,青島雙鯨藥業(yè)的維生素D滴劑首次沖破20億元關口,最近五年的復合增長率高達27.83%;華潤三九醫(yī)藥的葡萄糖酸鈣鋅口服溶液2021年增速為23.44%,若保持此態(tài)勢,有望成為2022年新的超20億品牌。

默沙東的帕博利珠單抗注射液在2018年獲批進口,隨后在零售市場快速放量,2019年在中國城市實體藥店終端的銷售額在8.8億元,2021年上漲至17.56億元,目前已獲批的適應癥包括了黑色素瘤、非鱗狀非小細胞肺癌、非小細胞肺癌、鱗狀非小細胞肺癌、食管鱗狀細胞癌、頭頸部鱗狀細胞癌、MSI-H/dMMR結直腸癌以及食管或胃食管結合部癌,默沙東積極在中國參與新適應癥的臨床和申報工作。

枸櫞酸西地那非片是實體藥店超20億元大品種,主要競爭對手是輝瑞與廣藥集團。廣藥集團2016-2020年的銷售額增速均高于輝瑞,并成功在2020年拿下51.34%的市場份額。2020年,邁藍和輝瑞旗下的輝瑞普強成功合并成立暉致公司,加強了商業(yè)組織運營能力,“萬艾可”2021年的銷售額增速首次超過廣藥集團,把雙方之間差距又拉近了。

04 華潤、廣藥、AZ……領軍企業(yè)TOP20

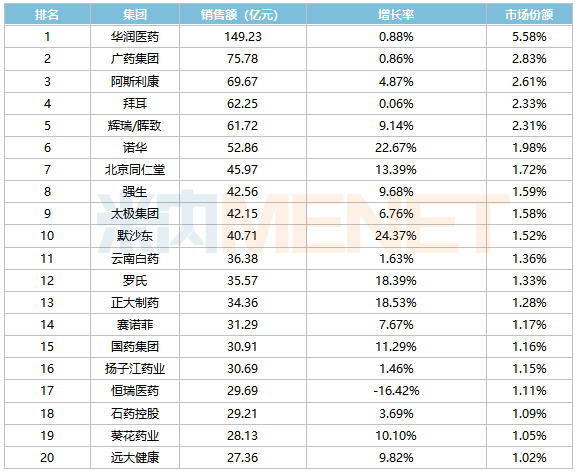

表3:2021年中國城市實體藥店(含地級及以上城市)最暢銷企業(yè)TOP20

注:華潤醫(yī)藥含華潤三九、華潤東阿、華潤雙鶴、華潤江中等下屬企業(yè)。

2021年中國城市實體藥店(含地級及以上城市)最暢銷企業(yè)TOP20門檻為27.36億元,20家企業(yè)(以集團計)銷售額合計超過956億元。

榜首由華潤醫(yī)藥繼續(xù)蟬聯(lián),是2021年中國城市實體藥店終端銷售額唯一超百億元的企業(yè)(集團)。12家上榜的國內藥企中,有11家在2021年呈正增長態(tài)勢,正大制藥以及國藥集團2021年均躋身30億元梯隊,增長率高達18.53%、11.29%,而從最近五年的復合增長率來看,恒瑞依然有41.37%,創(chuàng)新藥“一哥”仍處于豐收期。

8家跨國藥企在2021年均呈正增長態(tài)勢,諾華、默沙東、羅氏均有雙位數(shù)增長。其中,諾華的司庫奇尤單抗在2019年獲批進口,最近兩年的增速分別達135.99%、102.30%,2021年在中國城市實體藥店終端已成長為3億元級別的產品;

羅氏的阿來替尼和帕妥珠單抗均在2018年獲批進口,2021年在中國城市實體藥店終端均已成長為4億元級別的產品,而阿替利珠單抗在2020年獲批進口,上市當年立即突破億元關口,2021年漲至2.5億元。

經(jīng)歷了前幾年集采降價的陣痛,跨國藥企逐漸改變對華策略,一方面通過戰(zhàn)略重組推動老藥、過專利期原研藥的銷售,另一方面則加快新藥進口搶奪市場。通過對組織架構調整,由“以產品為中心”轉變?yōu)?ldquo;以患者為中心”,這與零售藥店的運營模式高度匹配??鐕幤笤谧龊孟鲁粱鶎邮袌龅臏蕚浜螅型玫赜?ldquo;雙通道”帶來的新機遇。

05 結語

近年來,隨著公立醫(yī)院改革、醫(yī)??刭M、藥品集采等政策的持續(xù)推進,零售藥店逐步發(fā)展成為提供藥品、醫(yī)療器械、保健品等健康產品和服務的重要載體。隨著行業(yè)集中度的提升,區(qū)域性、全國性的醫(yī)藥零售連鎖企業(yè)逐步形成,企業(yè)已從價格競爭逐步轉變?yōu)椴町惢偁?,如何在激烈的市場競爭中砥礪前行則是企業(yè)應該去思考的問題。

數(shù)據(jù)來源:米內網(wǎng)《中國城市實體藥店終端競爭格局》,統(tǒng)計范圍是:全國地級及以上城市實體藥店,不含縣鄉(xiāng)村藥店;上述銷售額以產品在終端的平均零售價計算。