隨著外部環(huán)境及政策環(huán)境的加速聚集,網(wǎng)上藥店迎來高速發(fā)展期。米內(nèi)網(wǎng)數(shù)據(jù)顯示,2021年中國網(wǎng)上藥店終端藥品(化學(xué)藥+中成藥)銷售額突破300億元,同比增長超過50%,處方藥地位不斷攀升;2個(gè)超10億品種領(lǐng)銜化學(xué)藥TOP20,抗ED藥首奪銷冠,8個(gè)產(chǎn)品銷售翻倍,國藥、山東新時(shí)代......9個(gè)國產(chǎn)品牌上榜;12個(gè)獨(dú)家品種躋身中成藥TOP20,片仔癀暴漲1282.39%摘得銷售桂冠。

網(wǎng)上藥店藥品銷售額突破300億,處方藥地位不斷攀升

隨著互聯(lián)網(wǎng)的普及,電子商務(wù)迎來高速發(fā)展的時(shí)代。作為醫(yī)藥電子商務(wù)發(fā)展的產(chǎn)物,網(wǎng)上藥店也逐漸進(jìn)入人們的視野。

我國網(wǎng)上藥店起步較晚,2005年12月《互聯(lián)網(wǎng)藥品交易服務(wù)審批暫行規(guī)定》的實(shí)施,正式拉開網(wǎng)上藥店發(fā)展的序幕,但當(dāng)時(shí)許多企業(yè)不敢輕易涉足,導(dǎo)致網(wǎng)上藥店的發(fā)展比較緩慢;2010年以后,網(wǎng)上藥店數(shù)量開始出現(xiàn)井噴,天貓、京東等電商巨頭爭先“試藥”,金象、京衛(wèi)等大型藥店相繼“充電”,網(wǎng)上藥店領(lǐng)域頓時(shí)風(fēng)起云涌;2020年爆發(fā)的新冠疫情減少聚集的共同訴求,助推網(wǎng)上藥店進(jìn)一步發(fā)展,并間接打通互聯(lián)網(wǎng)醫(yī)院和網(wǎng)絡(luò)醫(yī)保支付的瓶頸。

可以看到的是,經(jīng)過多年的市場孕育,越來越多的參與者認(rèn)同網(wǎng)上藥店的發(fā)展趨勢并加入該陣營中,經(jīng)營條件不斷提升,同時(shí)消費(fèi)者前期教育的成果也初步體現(xiàn),助推網(wǎng)上藥店步入發(fā)展新階段的外部環(huán)境正在加速聚焦。此外,醫(yī)保線上接入試點(diǎn)、網(wǎng)售處方藥逐步放開,處方外流趨勢顯現(xiàn)等政策環(huán)境也在不斷完善,網(wǎng)上藥店的市場容量有望快速擴(kuò)大。

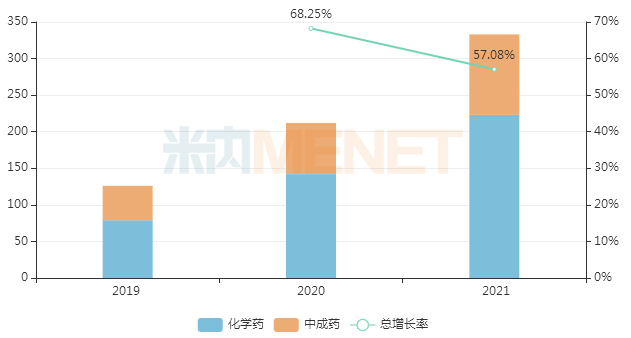

米內(nèi)網(wǎng)數(shù)據(jù)顯示,近年來中國網(wǎng)上藥店終端藥品(化學(xué)藥+中成藥)銷售規(guī)模逐年上漲,從2019年的100多億擴(kuò)大至2021年的300多億,年增長率均達(dá)兩位數(shù),其中化學(xué)藥的銷售占比超過60%。

近年來中國網(wǎng)上藥店終端化學(xué)藥及中成藥銷售情況(單位:億元)

來源:米內(nèi)網(wǎng)中國網(wǎng)上藥店終端競爭格局

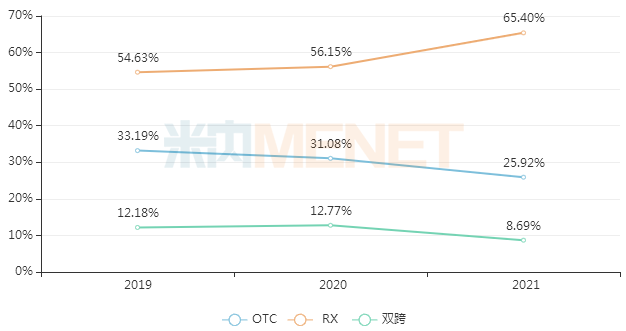

處方藥的占比逐年提升,由2019年的54.6%上升至2021年的65.4%,已成為網(wǎng)上藥店的銷售“主力”,這或許跟網(wǎng)售處方藥政策的逐步放開有關(guān)。

近年來中國網(wǎng)上藥店終端非處方藥/處方藥/雙跨品種分布情況(化學(xué)藥+中成藥)

來源:米內(nèi)網(wǎng)中國網(wǎng)上藥店終端競爭格局

近年來,網(wǎng)售處方藥的政策一直備受業(yè)界關(guān)注。2020年11月,國家藥監(jiān)局發(fā)布《藥品網(wǎng)絡(luò)銷售監(jiān)督管理辦法》征求意見稿,擬有條件放開網(wǎng)售處方藥;2021年4月,國務(wù)院發(fā)布《關(guān)于服務(wù)“六穩(wěn)”“六保”進(jìn)一步做好“放管服”改革有關(guān)工作的建議》,明確提出,在確保電子處方來源真實(shí)可靠的前提下,允許網(wǎng)絡(luò)銷售除國家實(shí)行特殊管理藥品以外的處方藥;2022年5月9日,國家藥監(jiān)局就藥品管理法實(shí)施條例修訂草案公開征求意見,其中增加了藥品網(wǎng)絡(luò)銷售管理有關(guān)規(guī)定,并要求藥品網(wǎng)絡(luò)交易第三方平臺提供者不得直接參與藥品網(wǎng)絡(luò)銷售活動。網(wǎng)售處方藥的逐步放開有望進(jìn)一步推動處方外流,將為互聯(lián)網(wǎng)醫(yī)藥企業(yè)和藥店帶來新的機(jī)會。

化學(xué)藥TOP20:2個(gè)超10億品種領(lǐng)跑,9個(gè)國產(chǎn)品牌上榜

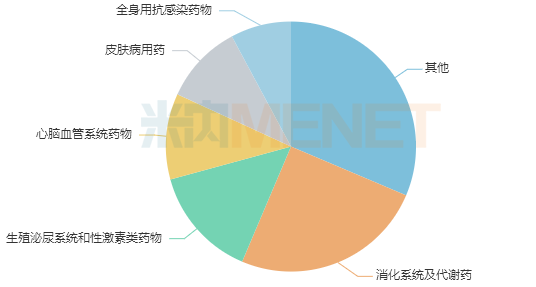

化學(xué)藥涵蓋14個(gè)治療大類,消化系統(tǒng)及代謝藥(維礦類、減肥藥、降糖藥等)以25%的銷售占比排在首位,生殖泌尿系統(tǒng)和性激素類藥物、心腦血管系統(tǒng)藥物、皮膚病用藥的銷售占比均超過10%,可見涉及到營養(yǎng)補(bǔ)充、隱私性疾病、慢病等相關(guān)用藥,用戶更愿意通過網(wǎng)上藥店的途徑購買。

2021年中國網(wǎng)上藥店終端化學(xué)藥治療大類TOP5

來源:米內(nèi)網(wǎng)中國網(wǎng)上藥店終端競爭格局

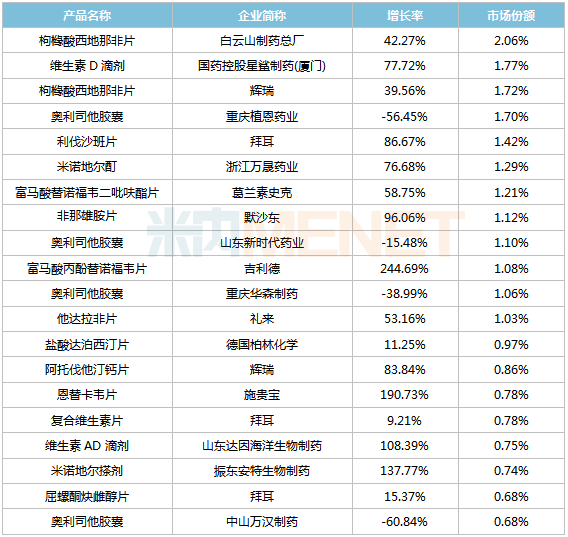

TOP20產(chǎn)品銷售額均超過1億元,合計(jì)銷售規(guī)模接近70億元,枸櫞酸西地那非片、奧利司他膠囊年銷超10億元,其中枸櫞酸西地那非片首次突破10億大關(guān),并摘得銷售桂冠;奧利司他膠囊為當(dāng)前主流減肥藥,其在網(wǎng)上藥店的銷售額一波三折,2019年接近10億元,2020年接近20億元,2021年卻又將近“腰斬”。

2021年中國網(wǎng)上藥店終端化學(xué)藥TOP20產(chǎn)品

來源:米內(nèi)網(wǎng)中國網(wǎng)上藥店終端競爭格局

除了奧利司他膠囊,其余19個(gè)產(chǎn)品均實(shí)現(xiàn)正增長(8個(gè)增速超過100%),其中富馬酸丙酚替諾福韋片增長最快,達(dá)249.62%,其排名由2020年的第19位上升至2021年的第11位。

值得注意的是,利伐沙班片、富馬酸丙酚替諾福韋片、維生素AD滴劑、玻璃酸鈉滴眼液4個(gè)品種連續(xù)兩年銷售增速均超過100%。

從品牌排名看,TOP20品牌銷售額均超過1億元,其中有9個(gè)為國產(chǎn)品牌,白云山制藥總廠的枸櫞酸西地那非片以2.06%的市場份額排在首位,排名較去年上升3個(gè)位次;國藥控股星鯊制藥(廈門)的維生素D滴劑、浙江萬晟藥業(yè)的米諾地爾酊銷售增速均超過70%,且排名均上升5個(gè)位次。

跨國品牌中,吉利德的富馬酸丙酚替諾福韋片增速最快,排名由2020年第18位上升至2021年的第10位;默沙東的非那雄胺片、拜耳的利伐沙班片、施貴寶的恩替卡韋片等也有亮眼的表現(xiàn),集采后藥店成為跨國品牌布局的重點(diǎn)之一。

2021年中國網(wǎng)上藥店終端化學(xué)藥TOP20品牌

來源:米內(nèi)網(wǎng)中國網(wǎng)上藥店終端競爭格局

中成藥TOP20:獨(dú)家品種霸屏,肝病“藥王”暴漲摘得榜首

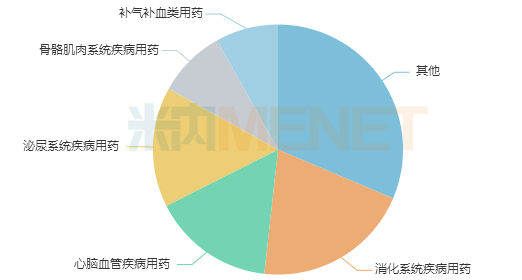

中成藥涵蓋13個(gè)治療大類,集中在消化系統(tǒng)疾病用藥(肝病、胃炎等)、心腦血管疾病用藥、泌尿系統(tǒng)疾病用藥3大類。鑒于中成藥“治未病”的特有優(yōu)勢,比較適合長期服用,因此慢病用病中成藥在網(wǎng)上藥店更受用戶青睞。

2021年中國網(wǎng)上藥店終端中成藥治療大類TOP5

來源:米內(nèi)網(wǎng)中國網(wǎng)上藥店終端競爭格局

TOP20產(chǎn)品合計(jì)銷售規(guī)模超過30億元,其中片仔癀以9.5億元的銷售額遙遙領(lǐng)先,該產(chǎn)品2021年暴漲1282.39%,排名較2020年上升8個(gè)位次,首次躋身銷售榜首。

12個(gè)為獨(dú)家中成藥(含獨(dú)家劑型),其中漳州片仔癀藥業(yè)的片仔癀、片仔癀膠囊排名較2020年分別提升8個(gè)位次、12個(gè)位次。

2021年中國網(wǎng)上藥店終端中成藥TOP20產(chǎn)品

注:帶*為獨(dú)家品種

來源:米內(nèi)網(wǎng)中國網(wǎng)上藥店終端競爭格局

從增長率看,TOP20產(chǎn)品中有17個(gè)實(shí)現(xiàn)正增長,5個(gè)大漲超100%,其中安宮牛黃丸、百令膠囊2個(gè)品種連續(xù)兩年銷售增速均超過100%。

來源:米內(nèi)網(wǎng)數(shù)據(jù)庫

注:米內(nèi)網(wǎng)中國網(wǎng)上藥店終端競爭格局是覆蓋全國所有網(wǎng)上藥店,對全品類進(jìn)行連續(xù)監(jiān)測的放大版網(wǎng)上藥店銷售數(shù)據(jù)庫。