近日,《國家基本藥物目錄管理辦法(修訂草案)》公開征求意見,對比現(xiàn)行的2018年版基藥目錄,兒科用藥是作為化學(xué)藥品和生物制品目錄、中藥目錄的子類呈現(xiàn),而此次基藥目錄調(diào)整首次提出兒童藥品目錄,兒童用藥市場將迎來重大利好。我國兒童藥短缺的情況長期存在,國家近年來制定了一系列政策,推動兒童藥市場的發(fā)展,米內(nèi)網(wǎng)數(shù)據(jù)顯示,2016-2019年我國兒童藥市場銷售額復(fù)合增長率在10%以上,2020年盡管受到疫情沖擊,但仍有接近700億元的市場規(guī)模。業(yè)內(nèi)人士認(rèn)為,新增兒童藥品目錄不但與國際接軌,也是對國內(nèi)研發(fā)企業(yè)的一劑催化劑。

22個(gè)兒童藥已進(jìn)基藥目錄:康緣突破5億、恒瑞逆勢增長,市場下沉是趨勢

表1:2018版基藥目錄兒童藥的情況

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)終端競爭格局

注:*為新增品種,銷售額低于1億元用#代替

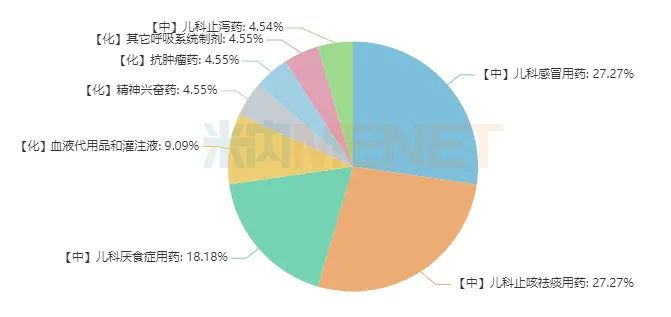

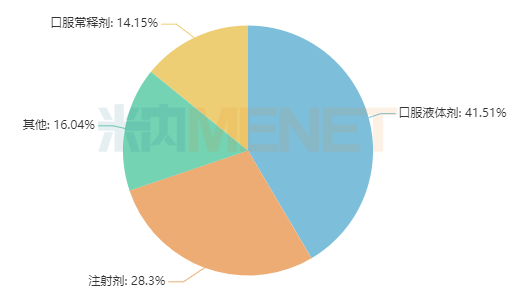

圖1:22個(gè)兒童藥涉及的亞類情況

2018版基藥目錄涉及22個(gè)兒童藥,5個(gè)化學(xué)藥分布在4個(gè)亞類,除了小兒復(fù)方氨基酸注射液(18AA-Ⅰ),4個(gè)新增產(chǎn)品分布在精神興奮藥、其它呼吸系統(tǒng)制劑、抗腫瘤藥以及血液代用品和灌注液4個(gè)領(lǐng)域。

17個(gè)中成藥分布在4個(gè)亞類,新增產(chǎn)品主要集中在兒科感冒用藥占6個(gè)(3個(gè)為新增),兒科止咳祛痰用藥占6個(gè)(4個(gè)為新增),兒科止咳祛痰用藥4個(gè)產(chǎn)品以及兒科止瀉藥1個(gè)產(chǎn)品均為原2012版基藥目錄品種。

從治療領(lǐng)域來看,2018版基藥目錄新增的兒童化藥拓展至了精神興奮藥、抗腫瘤藥等熱門亞類,近年來隨著這些疾病的發(fā)病率向年輕化發(fā)展,兒童患者的用藥需求也在激增。而新增兒童中成藥方面,則是在常用的治療領(lǐng)域中增加產(chǎn)品數(shù)量,讓兒童患者有更多藥物可以選用。

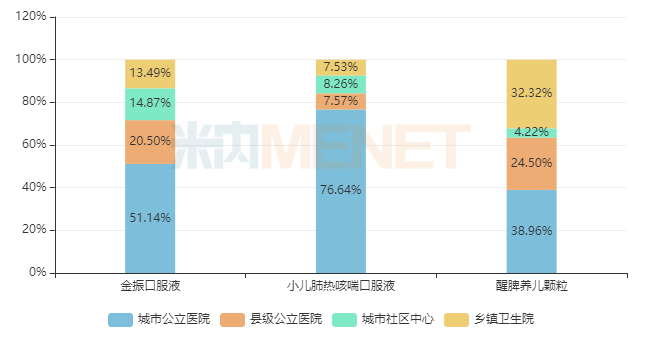

這些兒童藥在政策的帶動下,在醫(yī)院終端的市場表現(xiàn)也是可圈可點(diǎn)。米內(nèi)網(wǎng)數(shù)據(jù)顯示,在中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中西及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機(jī)構(gòu))終端,22個(gè)兒童藥在2018年銷售額破億元的有14個(gè)產(chǎn)品,9個(gè)在2019年有正增長,4個(gè)獨(dú)家產(chǎn)品中,康緣藥業(yè)的金振口服液增長23.35%,銷售額突破5億元關(guān)口,黑龍江葵花藥業(yè)的小兒肺熱咳喘口服液增長8.85%,貴州健興藥業(yè)的醒脾養(yǎng)兒顆粒增長7.17%,這3個(gè)獨(dú)家中成藥從渠道來看,均在城市公立醫(yī)院的份額逐漸縮小,在縣級公立醫(yī)院、城市社區(qū)中心及鄉(xiāng)鎮(zhèn)衛(wèi)生院逐年增長,渠道下沉的態(tài)勢十分明顯;華潤雙鶴藥業(yè)的化學(xué)藥注射用牛肺表面活性劑增長9.53%,在城市公立醫(yī)院的份額逐漸縮小,大力開拓縣級公立醫(yī)院市場,在基層的發(fā)力不明顯。

圖2:三個(gè)獨(dú)家中成藥2020年渠道格局情況

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)終端競爭格局

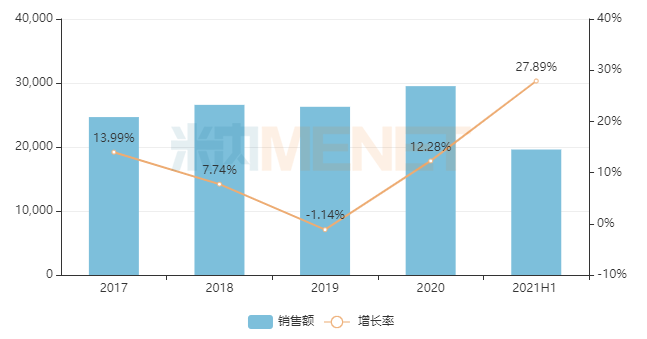

2020年疫情影響了患者到醫(yī)院的就診頻次,中國公立醫(yī)療機(jī)構(gòu)終端整體藥品銷售規(guī)模下滑12%,這22個(gè)兒童藥中僅有3個(gè)有正增長,其中兩個(gè)為新增產(chǎn)品。恒瑞的培門冬酶注射液是新增產(chǎn)品,2018年的銷售額在2.6億元左右,2020年成長至接近3億元,2021上半年增速更高達(dá)27.89%,市場潛力正在快速爆發(fā)。從渠道來看,城市公立醫(yī)院的占比保持在九成以上,但近年來縣級公立醫(yī)院市場的占比上升,基層未見大波動。

圖3:恒瑞的培門冬酶注射液銷售情況(單位:萬元)

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)終端競爭格局

整體來看,11個(gè)新增產(chǎn)品在2019年增速為正的有9個(gè),2020年增速為正的有2個(gè),而11個(gè)原目錄產(chǎn)品2019年增速為正的僅有6個(gè),2020年增速為正的僅有1個(gè);12個(gè)獨(dú)家產(chǎn)品中2019年增速為正的有8個(gè),2020年增速為正的有2個(gè),10個(gè)非獨(dú)家產(chǎn)品在2019年增速為正的有7個(gè),2020年增速為正的有1個(gè)??梢?,基藥目錄對于新增、獨(dú)家產(chǎn)品帶來的銷售驅(qū)動效果顯著。

此外,從渠道來看,受986政策影響,中成藥逐漸向基層市場下沉,而化學(xué)藥則在積極開拓縣級公立醫(yī)院市場。毫無疑問的是,國家鼓勵(lì)優(yōu)先采購和使用基藥,進(jìn)入目錄后選擇在哪個(gè)市場發(fā)力則是每個(gè)企業(yè)需要作出的研判與策略布局。

優(yōu)先審評、鼓勵(lì)研發(fā)碩果累累,這些新品會成大熱?

世界衛(wèi)生組織(WHO)在2008年公布了首份國際兒童基本用藥目錄,目錄不僅收入了206種已評價(jià)安全性的兒科用藥產(chǎn)品,還幫助WHO判斷兒童用藥研究中的主要不足,提醒行業(yè)及獨(dú)立研究機(jī)構(gòu)須開展工作以填補(bǔ)不足。

為了與國際接軌,也為了解決我國兒童患者“用藥靠掰、劑量靠猜”的困局,國家近年來制定了一系列政策,如醫(yī)院加強(qiáng)配備兒童用藥、招標(biāo)采購直接掛網(wǎng)、鼓勵(lì)研發(fā)、優(yōu)先審評等,以鼓勵(lì)生產(chǎn)廠家增加針對兒童用藥的研發(fā)和生產(chǎn),此次基目錄藥調(diào)整增加兒童藥目錄,將為緩解兒童藥短缺的現(xiàn)狀奠定基礎(chǔ),同時(shí)也為國內(nèi)企業(yè)指明了方向。

表2:2018年至今申報(bào)上市并被納入優(yōu)先審評且獲批生產(chǎn)的兒童藥情況

來源:米內(nèi)網(wǎng)MED2.0中國藥品審評數(shù)據(jù)庫

優(yōu)先審評制度自2015年啟動以來,我國藥品市場發(fā)生了巨大變化,大批具有明顯臨床價(jià)值的創(chuàng)新藥、重大疾病防治用藥加快了上市進(jìn)程,也改變了過去低水平研發(fā)的局面。具有明顯臨床優(yōu)勢的兒童藥也是該政策的“???rdquo;,2018年至今已有15個(gè)被納入優(yōu)先審評的兒童藥順利獲批上市,這些新品涉及的領(lǐng)域更加廣泛。

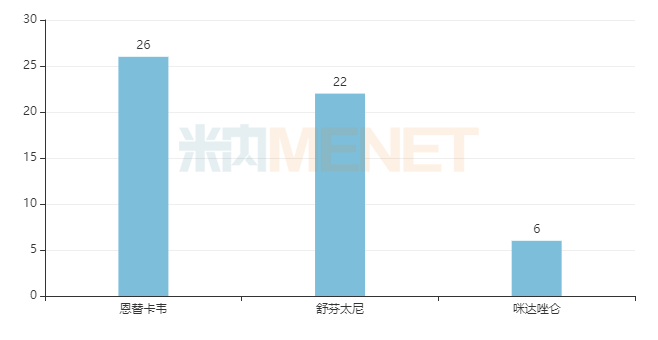

15個(gè)兒童藥中1個(gè)為中成藥,4個(gè)疫苗,10個(gè)為化學(xué)藥。其中,精神安定藥咪達(dá)唑侖2020年在中國公立醫(yī)療機(jī)構(gòu)終端的銷售額達(dá)6億元,恩替卡韋是全身用抗病毒藥中TOP2品種,舒/芬/太/尼是麻醉劑中超10億品種,這幾個(gè)重磅兒童藥也被視為新目錄的大熱之選,若能被成功納入,將惠及更多兒童患者。

圖4:三個(gè)重磅品種2020年的銷售情況(單位:億元)

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)終端競爭格局

芍麻止痙顆粒是近幾年來最新獲批的兒科中成藥新藥,適應(yīng)癥為小兒抽動穢語癥。2018版基藥目錄中兒童藥涉及的亞類主要為感冒、止咳祛痰、止瀉、厭食,芍麻止痙顆粒若被成功納入,有望為新目錄帶來新突破。

為了促進(jìn)兒童適宜品種、劑型、規(guī)格的研發(fā)創(chuàng)制和申報(bào)審評,滿足兒科臨床用藥需求,國家衛(wèi)計(jì)委、工信部、藥監(jiān)局等部門在2016年組織兒科臨床和藥學(xué)專家,對國外已上市但國內(nèi)尚沒有注冊上市的兒童適宜藥品劑型規(guī)格進(jìn)行梳理,制定并發(fā)布了首批鼓勵(lì)研發(fā)申報(bào)兒童藥品清單,截至目前已公布了三批次目錄,涵蓋品種超過100個(gè),目前已獲批上市的產(chǎn)品有吉林津升制藥的咪達(dá)唑侖口頰粘膜溶液(5mg/ml),特豐制藥的水合氯醛/糖漿組合包裝和水合氯醛灌腸劑,左乙拉西坦注射用濃溶液(500mg/5ml)已獲批企業(yè)達(dá)13家、注射用重組特立帕肽獲批企業(yè)有2家。

圖5:三批次鼓勵(lì)研發(fā)申報(bào)兒童藥品涉及的劑型情況

從劑型上來看,傳統(tǒng)的口服常釋劑型占不到15%,注射劑占比在28%,而口服液體劑最多,占比超過40%,此外,滴眼劑、鼻用制劑、凝膠、軟膏、栓劑、吸入氣體等也有涉及。這上百個(gè)鼓勵(lì)研發(fā)的品種為研發(fā)企業(yè)指明了方向,讓兒童藥回歸到以臨床價(jià)值為導(dǎo)向的發(fā)展模式。

結(jié)語

近幾年,我國兒童藥市場熱度一直居高不下,一方面是國家政策傾斜帶來的重重利好,另一方面是家長群體對兒童用藥安全關(guān)注度的不斷提高,“兒童用藥目錄”的推出已是大勢所趨。從目前已納入現(xiàn)行基藥目錄的兒童藥近幾年的銷售情況來看,獨(dú)家、新增品種的發(fā)展勢頭迅猛,對于生產(chǎn)企業(yè)而言是利好,但同時(shí)要持續(xù)關(guān)注產(chǎn)品渠道下沉等問題,適時(shí)調(diào)整戰(zhàn)略布局。同時(shí),國家在研發(fā)上鼓勵(lì)向更多治療領(lǐng)域推進(jìn),生產(chǎn)企業(yè)在布局產(chǎn)品線時(shí)可以發(fā)揮自身特點(diǎn),建立差異化優(yōu)勢,還可以從豐富產(chǎn)品組合的角度出發(fā),形成產(chǎn)品協(xié)同效應(yīng),不但可以降低學(xué)術(shù)推廣成本,還可以順勢梳理品牌形象。

來源:米內(nèi)網(wǎng)數(shù)據(jù)庫

數(shù)據(jù)統(tǒng)計(jì)截至11月19日,如有錯(cuò)漏,歡迎指正。